Vi är tydligen tillbaka i läget spendera-din-väg-till-välstånd. Förra veckan hälsade Wall Street det "starka" april-PCE-numret med en spree av dip-köp, men du måste undra hur länge hushållen kan fortsätta sträcka sig in i sina kakburkar för att spendera det de inte tjänar.

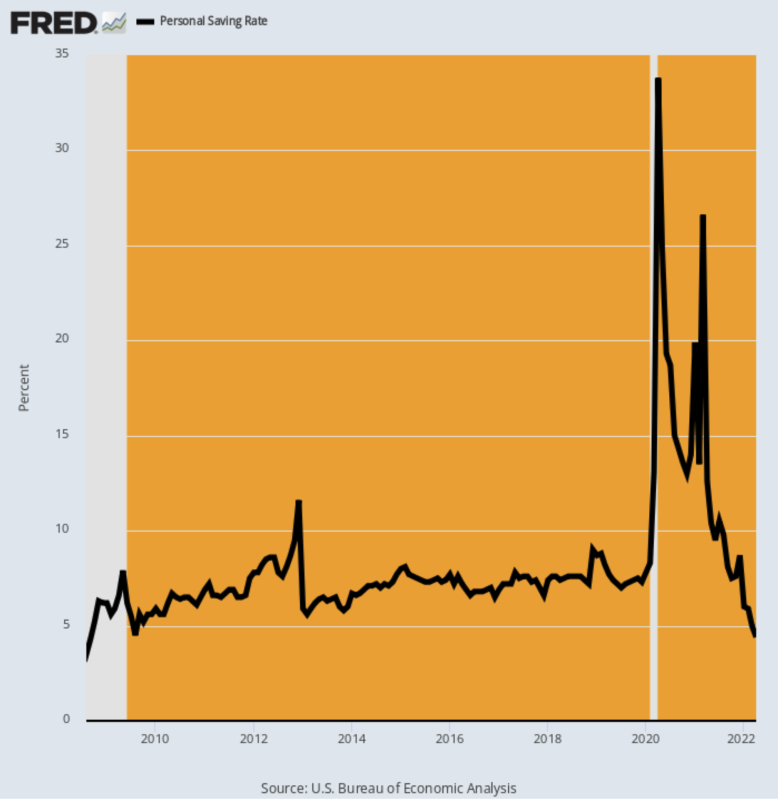

Enligt handelsdepartementet, den urusla 4.4% personlig sparränta för april var den lägsta nivån sedan augusti 2008, och vi vet vad som hände sedan!

Det är också jävligt uppenbart från diagrammet att Covid-låsningarnas trefaldiga svacka, den stimulerande bacchanaliaen och den glödheta accelerationen av global inflation och sammanbrott i försörjningskedjan har skickat de ekonomiska standardsiffrorna i en sväng. När allt kommer omkring, när besparingsgraden går från 34 % utanför denna värld till en bottennivå på 4 % på bara 24 månader, har du inte att göra med en vanlig ekonomisk cykel.

Istället är det du har okända vatten i ordets alla bemärkelser. Så mer än någonsin är det viktigt att plocka igenom det statistiska bruset för att identifiera de verkliga grunderna i arbetet.

Personligt sparande i procent av disponibel personlig inkomst, augusti 2008–april 2022

För våra pengar börjar den utredningen med den uppenbara sanningen att när du drar ner din sparränta så spenderar du mer än du tjänar. Och sedan november 2020 är det precis vad som har hänt.

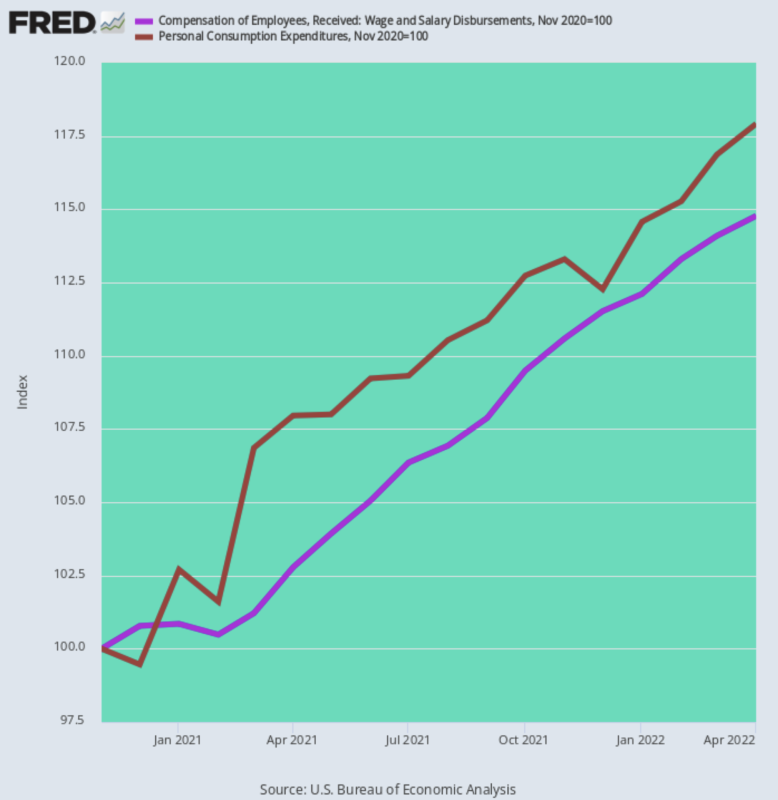

Hushållens löner och lönersättning (lila linje) har stigit med 14.8% i nominella termer men de personliga konsumtionsutgifterna har ökat med 21 % mer. Det vill säga April PCE (brun linje) var 17.9% över vad som redan var en Trump "stimmy" uppsvälld nivå i november 2020.

Löne- och löneutbetalningar kontra personliga konsumtionsutgifter, november 2020 till april 2022

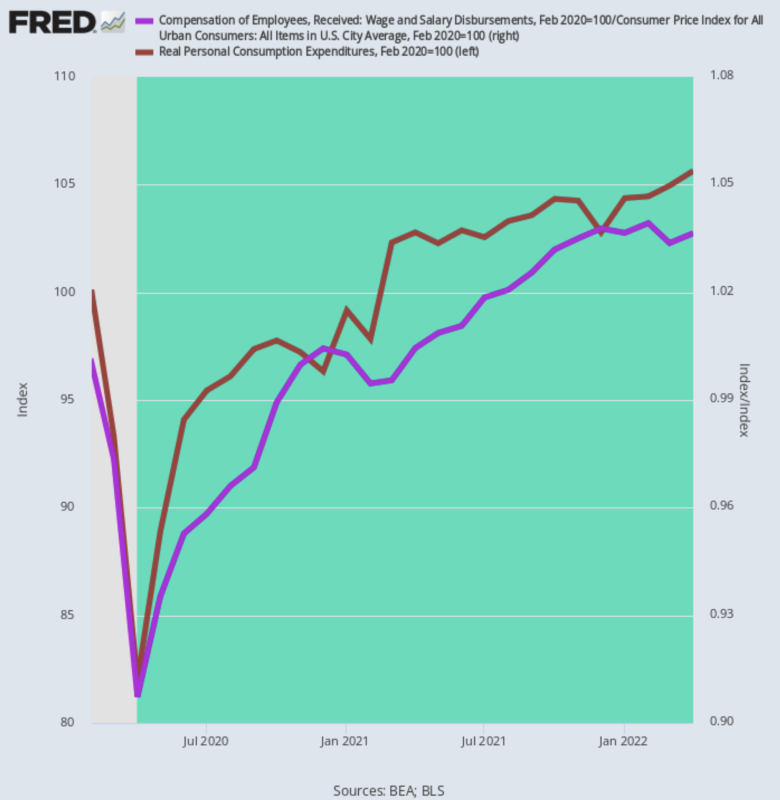

Dessutom berättar dessa nominella siffror inte ens halva historien. När du vrider ut inflationen får du några ganska små siffror. Det vill säga, verklig PCE har vuxit med endast en 2.56%årlig ränta sedan toppen i februari 2020 före Covid—-6 biljoner dollar av stimulanser som inte motstår.

Anledningen är inget mysterium: de inflationsjusterade löneinkomsterna har bara ökat med två tredjedelar av samma nivå på en 1.66% ränta per år. Så för att hålla igång utgiftsspelet bryter hushållen sig in i sina spargrisar.

Förändring i inflationsjusterad PCE kontra löne- och löneinkomst, februari 2020-april 2022

Så nej, vi tycker inte att det finns något "starkt" med hushållens utgifter.

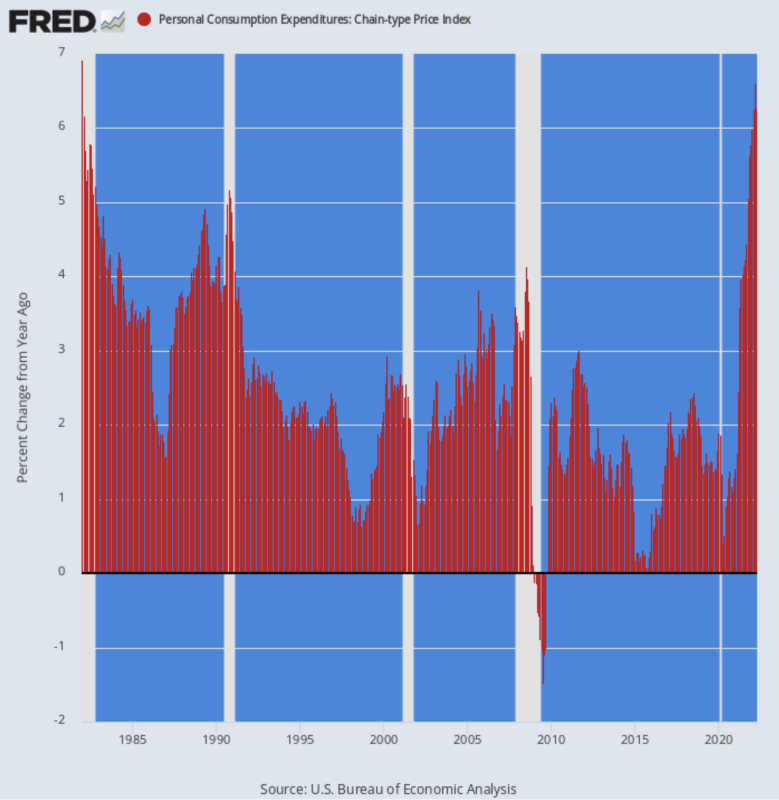

Vad som faktiskt är starkt är den takt med vilken inflationen har ätit upp i verklig köpkraft. Alltså, vad förra veckans utgifts- och inkomstrapport också visade var att rubriken PCE-deflator fortsätter att stiga, med kl. 6.27% på J/Y-basis, den högsta vinsten sedan januari 1982.

Den Y/Y-vinsten kan jämföras med 4.44% kurs som publicerades i oktober förra året och 3.58% Y/Y-räntan registrerades i april förra året. Så det är acceleration med revansch.

Faktum är att PCE-deflatorn först korsade Feds heliga inflationsmål på 2.00 % i mars 2021 och har i princip tredubblats sedan dess.

Å/Å förändring i PCE-deflator, 1982-2022

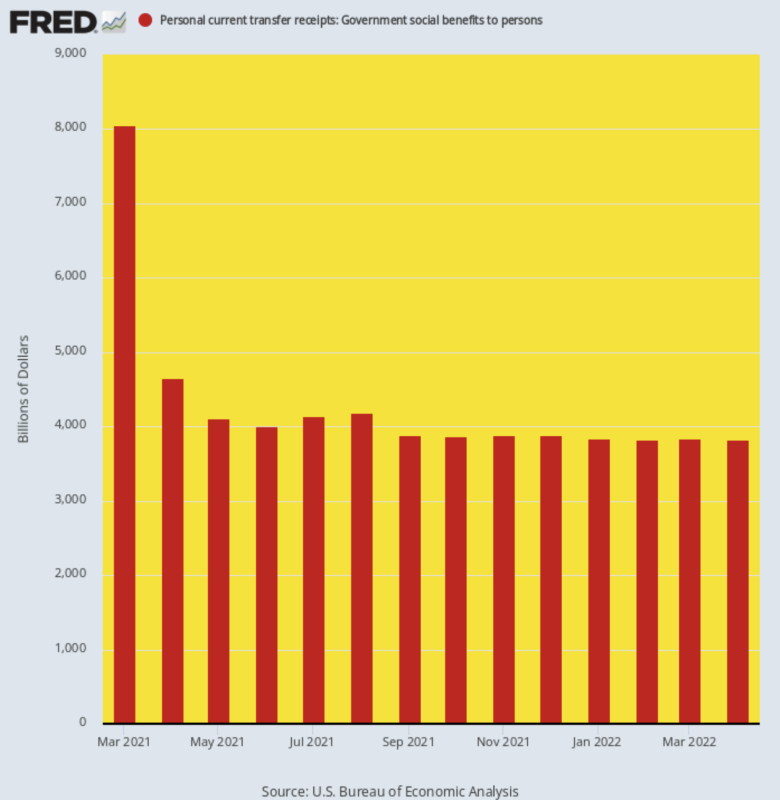

Ändå var den mer avslöjande trenden i utgifts- och inkomstrapporten i april den fortsatta nedgången av räntan på statliga transfereringar. Efter att ha toppat på en utomjordisk $ 8.05 biljoner årlig ränta på grund av Biden Stimmy i mars 2021, har överföringsbetalningar kommit tillbaka till jorden och ligger på långt mindre än hälften av den nivån, $3.83 biljoner, i april.

Följaktligen kommer ytterligare PCE-tillväxt att vara beroende av löne- och löneinkomstvinster, vilka vinster för närvarande överskrids av inflationen.

Dessutom är den uppenbara "normaliseringen" av överföringsbetalningar som visas i diagrammet nedan inte exakt vad den ser ut att vara. I december 2019, innan Covid- och Stimmy-störningarna slog ner siffrorna i en lutande hatt, uppgick årliga statliga transfereringar till $3.11 biljon.

Vinsten under de 29 månaderna sedan dess beräknas därför till en fräsande 9.31% årlig tillväxttakt. Ändå är vi här med konsumenten som gräver djupt i besparingar eftersom till och med 3.83 biljoner dollar av gratissaker visar sig vara otillräckliga för att finansiera hushållets inköpsmaskin.

Annualized rate of Government Transfer Payment, mars 2021 till april 2022

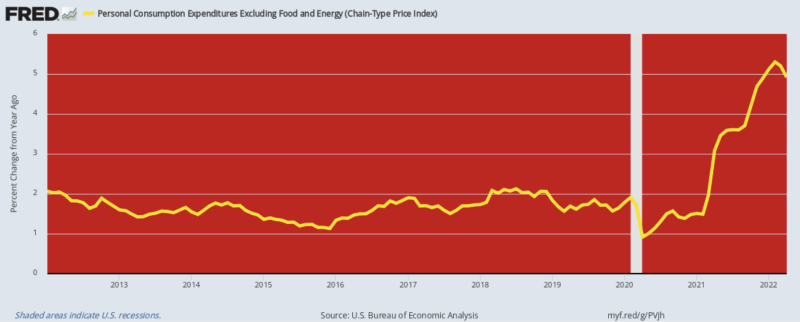

Naturligtvis såg Wall Street-aktiehandlarna goda nyheter på inflationsfronten och hävdade att den lilla kroken på högermarginalen i diagrammet nedan betyder att Fed redan har vunnit kampen mot inflationen och att efter de två kommande planerade 50 räntehöjningar kommer det att vara i stånd att "pausa" sin anti-inflationskampanj i september.

Snacka om haltande rationalisering. Det råkar bara vara så att 4.91% J/Y-ökningen i april för PCE-deflatorn exklusive mat och energi är triviala 39 räntepunkter under februarisiffran, men det är inte ens den verkliga punkten.

Faktum är att det råder en våldsam mat-, energi- och råvaruinflation över hela världen och det finns inget slut i sikte. Så det som räknas är den totala levnadskostnadsindexet, inte ett som utesluter vad som nu närmar sig 5 dollar per gallon bensin och den högsta livsmedelsinflationen på en generation.

Redan då var posterna från februari till april för PCE-deflatorn exklusive livsmedel och energi den högsta ökningen sedan september 1983, vilket knappast motsvarar en seger över inflationen.

Å/Å förändring i PCE-deflator exklusive mat och energi, 2012-2022

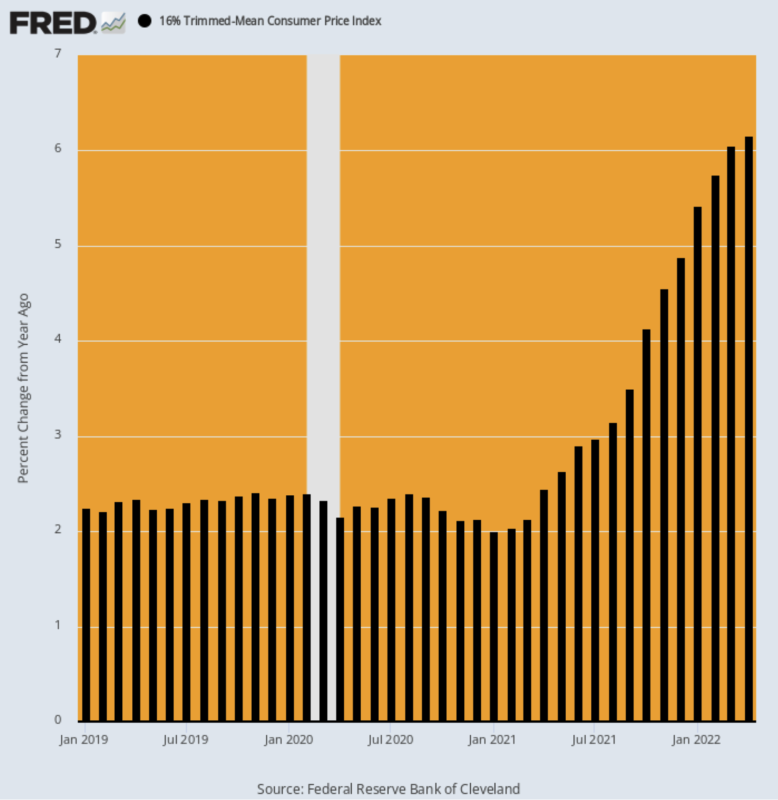

I brist på tvivel, överväg de senaste inläggen för den 16 % trimmade genomsnittliga KPI. Som vi ofta har förklarat, om du vill ta bort den kortsiktiga volatiliteten från det månatliga indexet, låtsas inte att mat och energi inte räknas, utan ta istället ut de högsta 8 % och lägsta 8 % av vardera inflationskorgens artiklar. månad.

Det resulterar i olika uteslutningar varje månad på både de höga och låga ytterligheterna, vilket jämnar ut indexet utan att felaktigt sänka indexavläsningen när mat- och energivaror håller på att bli höga.

Som visas nedan fortsätter Y/Y-avläsningen av den 16 % trimmade medel-KPI att accelerera.

Å/Å % förändring:

- April 2020: 2.16%;

- April 2021: 2.45 %;

- Oktober 2021: 4.12 %;

- Januari 2022: 5.42 %;

- april 2022: 6.16%;

Y/Y Trimmed Mean CPI, januari 2019–april 2022

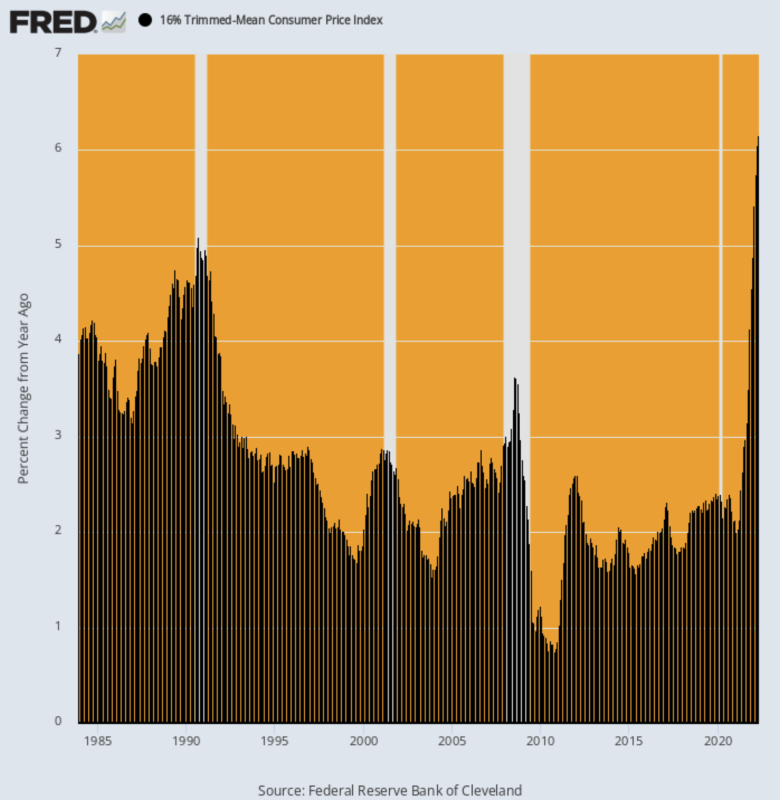

I själva verket var apriltrycket den högsta läsningen någonsin inspelad eftersom denna version av KPI initierades i december 1983!

Det är faktiskt inte ens ett nära samtal. Den högsta Y/Y-räntan under oljeprisutblåsningen i mitten av 2008 var endast 3.63 % och under den första Gulfkrigskrisen toppade den på 5.09 %.

Så när det kommer till den ballyhooda Fed "pausen" i september, fuggedaboutit!

Den underliggande inflationstakten, som visas av den 16 % trimmade medel-KPI, är högre än den någonsin har varit – inklusive under den skenande inflationen på 1970-talet.

Å/Å förändring i 16 % trimmat medel-KPI, 1983-2022

Det finns många skäl att förvänta sig att ingen avmattning av kärninflationstrenden snart är, men visst är den eftersläpande karaktären hos BLS:s hyreskomponenter ett blinkande rött ljus.

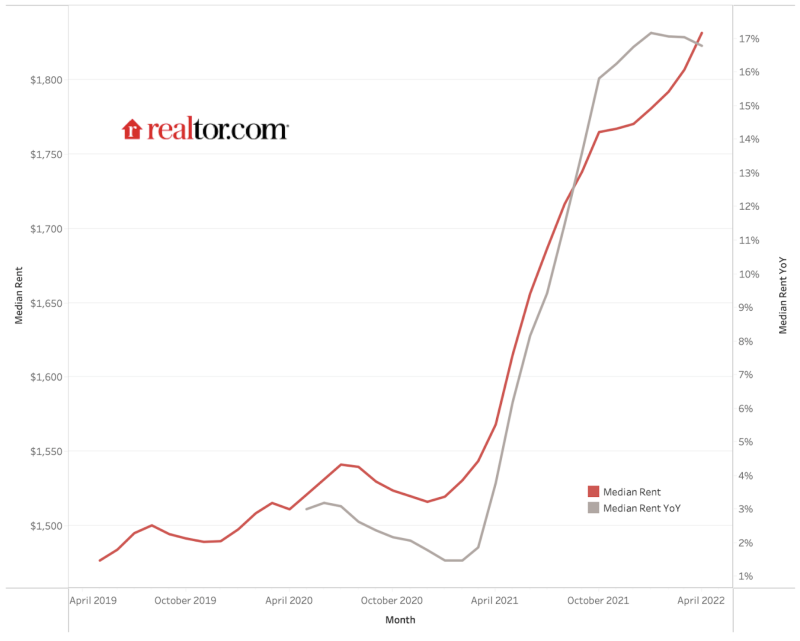

Som visas nedan har rikstäckande medianhyror på de 50 största marknaderna ökat från 1,475 2019 USD per månad i april 1,827 till 2022 XNUMX USD per månad i april XNUMX. Det är en 24% vinst, men än så länge har KPI-hyresindex bara stigit med 10% under samma period, på grund av de omfattande eftersläpningar som byggts in i dess metodik.

Det mest auktoritativa hyresindexet för privatmarknaden har stigit nästan två och en halv gånger mer än KPI-hyreskomponenten under de senaste tre åren.

Men så småningom kommer KPI att komma ikapp marknadens realiteter, och särskilt det faktum att april 2022 års uppgång i fastighetsmäklare. com index var 16.7% jämfört med 4.8% J/Y-avläsning rapporterad av KPI.

Faktum är att 32 % av vikten i KPI består av direkta hyreskostnader och delindexet OER (ägarens ekvivalenta hyra), som följer trender på hyresmarknaden. Så vi har en tredjedel av KPI-kursen mycket högre, oavsett vad som händer med mat och energi.

Och när man bara tittar på så kallad "kärninflation" är hyreskomponenternas vikt mer än 40 % av KPI och 25 % av PCE-deflatorn exklusive mat och energi.

Med ett ord, Fed kommer inte att ha någon ursäkt för att "pausa" sin anti-inflationskampanj på grund av tillfälliga nedgångar i kärnindex. Även det sistnämnda är totalt osannolikt att ske på ett materiellt och varaktigt sätt.

Median Rents, realtor.com, april 2019–april 2022

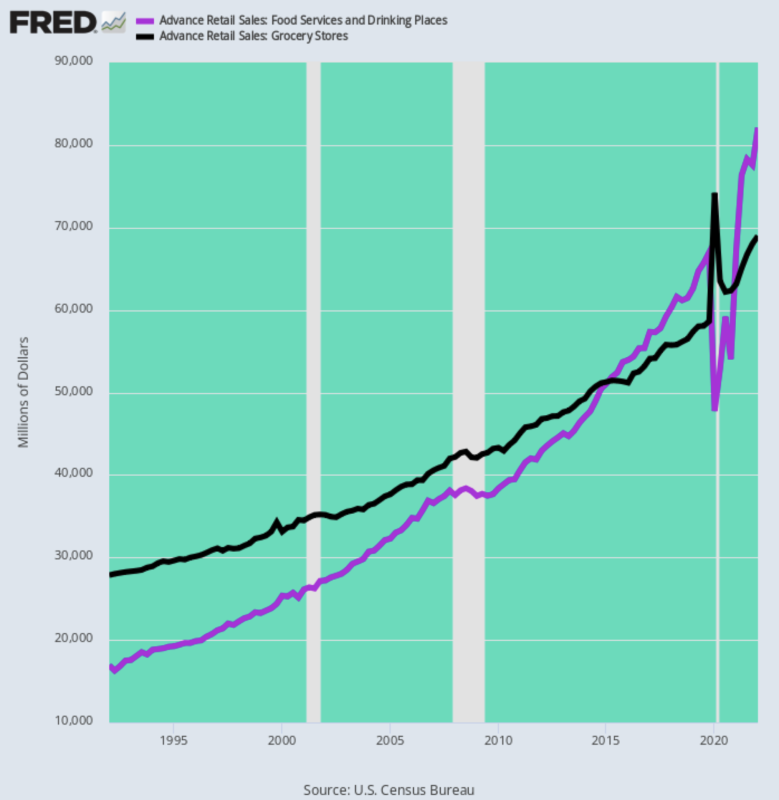

En annan faktor att tänka på är att livsmedelsinflationen är mer inflationsdrivande än den brukade vara. Vad vi menar är att underindexet mat-väg-hemifrån har mycket större vikt i KPI än för 30-40 år sedan. Det beror på att andelen mat som köps på restauranger och andra matserveringar har skjutit i höjden.

Som visas i diagrammet nedan, under första kvartalet 1, uppgick de månatliga matutgifterna på restauranger till bara 1992 miljarder USD eller 17 % av de 61 miljarder USD som spenderades i månaden i livsmedelsbutiker. Däremot under första kvartalet 28 var de månatliga utgifterna på restauranger 1 miljarder USD eller 2022 % av de 82 miljarder USD som spenderades i livsmedelsbutiker.

Med andra ord har restaurangutgifterna under de senaste 30 åren ökat med 5.4 % per år – långt över den årliga vinsten på 3.1 % för livsmedelsbutiker.

Denna enorma omsvängning i var matdollar spenderas är viktig. Det beror på att restaurangmatpriserna under rådande omständigheter är kärnan i den låga arbetskraftsbristen, där timlönerna nu skjuter i höjden, och därmed ytterligare ökar de skyhöga matkostnaderna som ingår i restaurangfliken.

USA:s månatliga matutgifter: restauranger kontra livsmedelsbutiker, 1992-2022

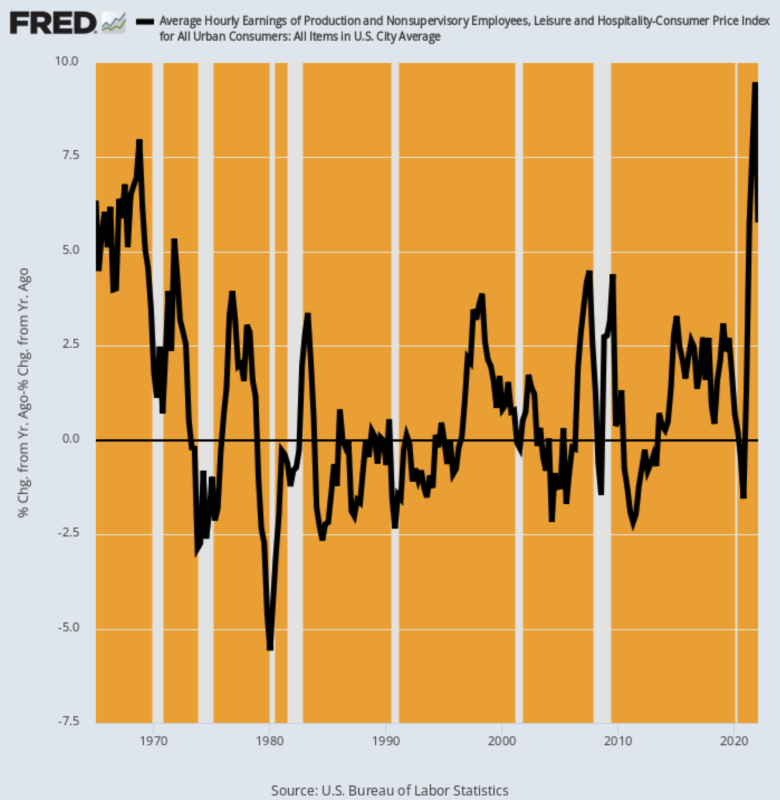

När det gäller arbetskostnadselementet i restaurangprissättning lämnar diagrammet nedan lite åt fantasin. Sedan februari 2020 har de nominella timlönerna inom fritids- och besökssektorn stigit med 24%.Justerat för inflation är denna löneökning den högsta i historien som går tillbaka till 1960-talet.

Inflationsjusterade förändringar i timlönesatser för fritid och hotell, 1965-2022 år/år

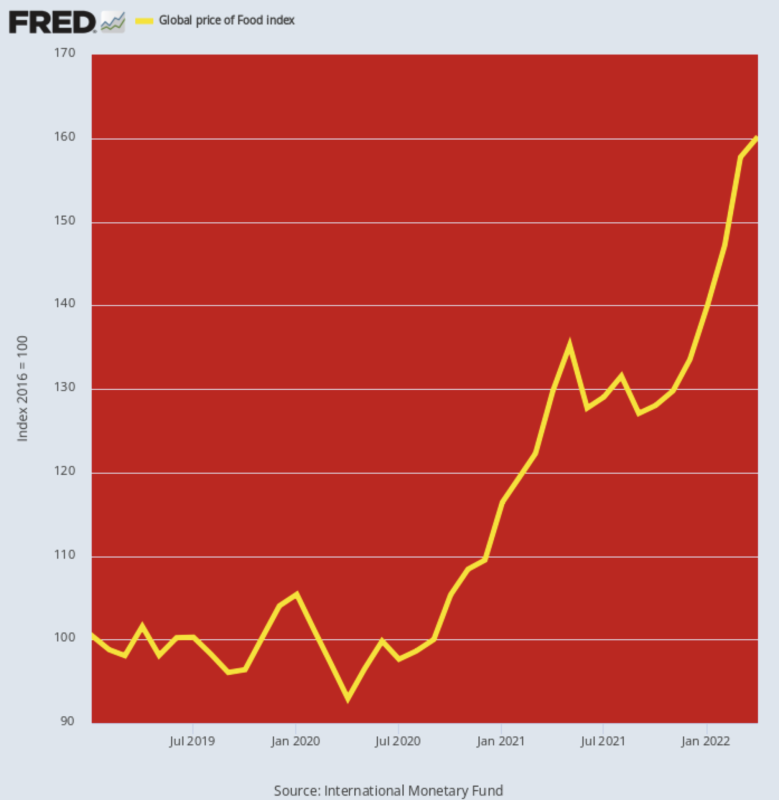

När det gäller den andra huvudingrediensen i restaurangkostnader, berättar det globala matprisindexet dig allt du behöver veta. På nivån 160.2 som lagts ut för april står den nu 58% över februari 2020-nivån. Det finns ingen tidigare tvåårsperiod som ens kommer i närheten av den ökningstakten – även under mitten av 2008 råvaruprisavblåsning var den tvååriga uppgången bara 45 %.

Vad detta betyder, naturligtvis, är att matinflationen som kommer ner i pipelinen av producent- och konsumentpriser fortfarande har en enorm ånga. Så eftersom frågan om "förrymda inflation" står i centrum i höstens kongresskampanjer, kommer Fed inte att ha något politiskt spelrum att pausa heller.

Global Food Price Index, 2019-2022

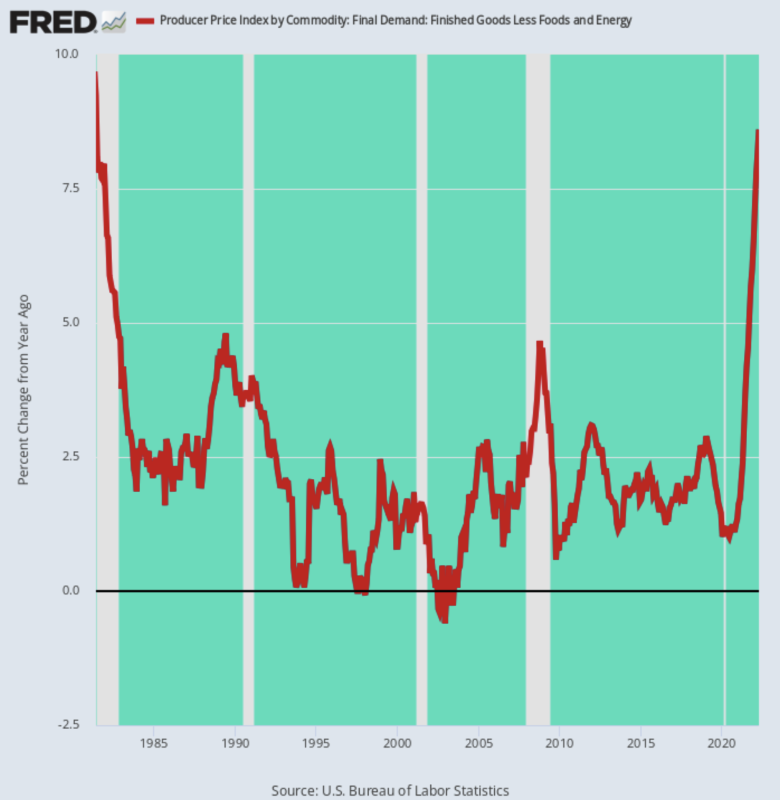

Slutligen visar de inflationsstoringar som kommer från de globala råvarumarknaderna och leveranskedjorna för tillverkade varor inga tecken på att avta. Även när man avsatte mat och energi ökade producentprisindexet för färdigvaror exklusive dessa två varor med 8.6 % in april – vilket betyder att flera månader från och med nu kommer trycket på globalt anskaffade färdigvaror att dyka upp i KPI utöver stigande kostnader för mat, energi och husrum.

Onödigt att säga att aprils vinst för detta PPI-delindex var den högsta sedan juni 1981, vilket betyder att Fed är gisslan för inflationskampen vare sig den vill det eller inte.

Ja, det finns inget som en Paul Volcker inom en mil från Eccles-byggnaden idag, men det spelar ingen roll. Det sista som dessa finansiella överherrar vill ha är att få sin omtalade "självständighet" utmanad av hoppfulla politiker med ett nytt valmandat.

Å/Å förändring i producentprisindex för färdiga varor exklusive livsmedel och energi, 1981-2022

Naturligtvis kommer Feds ofrivilliga antiinflationspolitik snart att leda till en lågkonjunktur, men det är nu oundvikligt. Tärningen har redan kastats.

Av alla människor kan även vår tids enskilt största bubbelryttare, Elon Musk, se det komma. Det lämnar bara de 12 doltarna på FOMC att komma ikapp verkligheten tillsammans med deras shills och megafoner på bubblevision:

(Musk) blev tillfrågad om huruvida han trodde att en lågkonjunktur var på väg och sa till en Twitter-användare: "Ja, men det här är faktiskt en bra sak. Det har regnat pengar på dårar för länge."

"Det måste hända en del konkurser. Dessutom har allt det där med att stanna hemma vid Covid lurat folk att tro att man faktiskt inte behöver jobba hårt”, fortsatte han.

Han sa att han trodde att en lågkonjunktur skulle pågå i 12 till 18 månader och, kanaliserade sin inre Milton Friedman, sa: "Företag som till sin natur är negativt kassaflöde (dvs värdeförstörare) måste dö, så att de slutar konsumera resurser."

Du kan kalla det ironiskt att Musks företag sannolikt skulle ha utplånats i en lågkonjunktur för ett par år sedan, men för närvarande verkar Tesla-grundaren ha mycket mer en aning om ekonomi än de i regeringen och på Fed.

Jämför den klarheten med den här dumheten från protokollet från det senaste Fed-mötet. Den vinner säkert en Oscar i kategorin "du säger inte".

(några deltagare)…….noterade att en restriktiv politik mycket väl kan bli lämplig”, stod det i protokollet.

Powell signalerade vidare beslutsamhet att bromsa prisökningarna genom att antyda att arbetslösheten, på 3.6 % i april, kan behöva stiga när Fed bromsar efterfrågan. "Det kan vara en del smärta inblandad" sa han förra veckan.

Han har i alla fall rätt.

Till och med Pusillanous Powell vet nu att förra veckans ballyhooda "paus" inte riktigt har en chans.

Postat om från författarens sida.

Publicerad under a Creative Commons Erkännande 4.0 Internationell licens

För omtryck, vänligen ställ tillbaka den kanoniska länken till originalet Brownstone Institute Artikel och författare.