Åh kom igen!

De har gjort det igen, och det på ett sätt som gör ett brinnande hån mot både hederlig marknadsekonomi och den så kallade rättsstaten. I själva verket har triumviratet av dårar vid Fed, Treasury och FDIC i princip garanterat 9 biljoner dollar av oförsäkrade bankinsättningar utan något lagstiftningsmandat och inget kapital för att göra dessa svepande löften bra.

När det gäller den direkta räddningen av alla insättare på SVB och Signature Bank har dessa slutna institutioner nu löjligt döpts på obduktionsbasis till "SIFIs" (systematiskt viktiga finansiella institutioner). Det gör dem berättigade till en dold bakdörrsräddningsmekanism i 2009 års Dodd-Frank Act, som gav myndigheterna befogenhet att garantera alla bankinsättningar över standardgränsen på $250,000 XNUMX.

Du kan säga "vem visste" att våra briljanta lagstiftare ansåg att offentliga garantier för insättningar från gigantiska hedgefonder och Fortune 500-företag, bland liknande och liknande "förtjänta" andra, var en väsentlig "reform" som motiverades av 2008 års lärdomar?

Återigen kommer vi bara att notera det avskyvärda språkbruket som är implicit i helgens manöver. Det amerikanska banksystemets totala tillgångar uppgick till 30.4 biljoner dollar i slutet av 2021. Följaktligen uppgår tillgångarna på 110 miljarder dollar hos Signature bank till 0.36 procent av det totala och SVB:s tillgångar på 210 miljarder dollar var bara 0.70 procent av banksystemets tillgångar.

Om dessa sub-1%-enheter verkligen är "systematiskt viktiga", så ställ oss detta: Varför förklarades inte dessa avloppskällor av hänsynslös bankverksamhet vara SIFI:er 2011 tillsammans med JP Morgan (3.7 biljoner dollar av tillgångar), Bank of America (4.1 USD) biljoner tillgångar), och resten av de två dussin SIFI stora pojkarna, som åtminstone var tvungna att följa förbättrade kapital- och likviditetsstandarder i utbyte mot att få SIFI-trofén?

Faktum är att, trots alla Musse Pigg-aspekter av SIFI-kapitalstandardsregimen, kan det mycket väl undra om Signature och SVB fortfarande skulle vara öppna idag om de behövt hålla sig till JP Morgans nivåer av kapital och likviditet, men en sak är säker: fördelarna med en postum SIFI-beteckning som de aldrig var tvungna att hålla fast vid medan de fortfarande var bland de levande är en ny låg nivå i Washingtons servilita mot de mäktiga. I det här fallet, miljardärsherrarna i Silicon Valley och VC-racketen vars insättningar var i riskzonen fram till cirka 6 söndag kväll.

Och ändå, och ändå. Den groteska räddningsaktionen för de stora insättare som bär Big Boy Pants på dessa institutioner är bara toppen av isberget på den upprördhet som motiveras av helgens ynkliga kapitulation.

Det blev tydligen uppenbart till och med för de hjärndöda zombies som driver triumviratet i Washington att en räddning av alla SVB- och Signature Bank-insättare skulle utlösa en massiv insättning på andra "små" banker – och för den delen nästan alla icke-SIFI-institutioner . Så de utvidgade räddningspaketet till hela universumet av amerikanska bankinsättningar på 18 miljarder dollar, varav mer än 9 biljoner dollar inte täcks av den befintliga FDIC-försäkringsgränsen på 250,000 XNUMX dollar.

Och be berätta vilken ljussättning av en kongress som inte ens var i session under helgen, eller tidigare antagande som ingen på jorden någonsin hört talas om, baserades detta svepande åtagande av skattebetalarnas medel på?

Det sanna svaret är i huvudsak institutionell arrogans. Tekniskt sett anropades det nya Bank Term Funding Program (BTFP) under Feds nödmyndigheter för att hantera "ovanliga och angelägna omständigheter" genom att skruva upp sina tryckpressar. Men detta nya tillägg till alfabetssoppan av anläggningar som först togs upp under krisen 2008-2009 är helt enkelt överdrivet.

Det kommer att tillåta banker att låna 100 cent på dollarn mot bokfört eller nominellt värde av biljoner UST och byråskulder på sina balansräkningar. Ändå är mycket av det massivt under vattnet på grund av att äntligen räntorna på räntebärande värdepapper tillåts normaliseras. Och till skillnad från normal praxis på den fria marknaden behöver BTFP-användare inte ens översäkra sina lån.

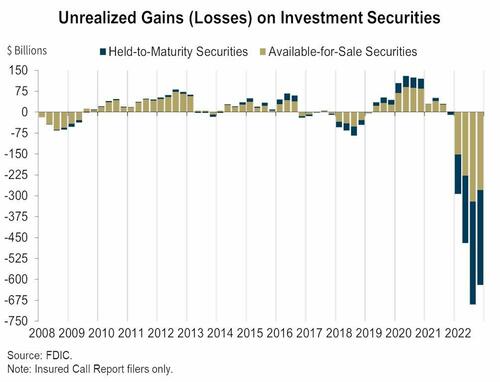

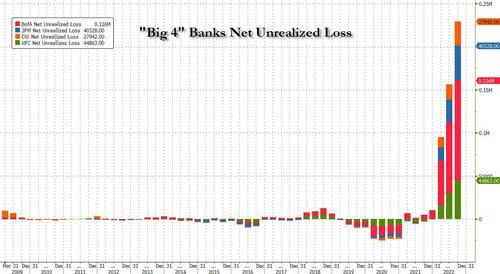

Följaktligen är detta en enorm gåva till banker som satt på vissa $ 620 miljarder i orealiserade förluster på alla värdepapper (både tillgängliga för försäljning och som hålls till förfall) i slutet av förra året, enligt Federal Deposit Insurance Corp. Det betyder också att bara de fyra stora bankerna – som visas i det andra diagrammet nedan – är få en räddningsaktion på 4 miljarder dollar.

Det behöver inte sägas att hela den här affären luktar av hyckleri, inkompetens och lögner. Som QTR sa detta AM:

Fed bekämpar panik med mer panik. Vid en tidpunkt då ordförande Jerome Powell siktade på att krossa inflation och hållning som om ingenting kunde ändra Feds politik, han har skrynklats ihop som en billig kostym när de första förlusterna (av många som kommer) äger rum i världens skummande och mest förtjänta sopor. Silicon Valley Bank var bokstavligen spetsen på spjutet av malinvesteringar, och Fed agerar som om JP Morgan är i riskzonen.

I det här sammanhanget kan vi lika gärna börja med Janet Yellen, som alltid verkar hänga runt korgen när de blödande hjärtliberala keynesianerna bestämmer sig för att det är dags att rädda de stora pojkarna till det vanliga folkets påstådda fördel. Sålunda, på lunchshowerna igår lovade hon att när det gäller räddningsaktioner, "Vi gör inte det igen".

Men sex timmar senare gjorde hon precis det. Igen.

Så ungefär det enda du kan säga om denna fårköttshuvud är att hon kanske har vår 3-åriga barnbarns uppmärksamhet!

Men det som verkligen är jobbigt är det patetiska dubbelpratet som redan kommer från Washington. Till exempel, påståendet att det inte kommer att kosta skattebetalarna en krona är fullständigt nonsens. FDIC har befogenhet att höja försäkringspremierna skyhögt på hela enchiladan av allmänhetens pengar - de ovan nämnda 18 biljonerna dollar av insättningar.

Så det är en skatt, gott folk!

Likaså räddas inte aktieägarna i dessa avlidna banker, hävdas det. Tja, det är inget nytt med det – det var inte heller de gamla aktieägarna i Lehman, Bear Stearns och WaMu 2008-2009.

Men det har aldrig varit problemet. Problemet är att socialisera risken eftersom det leder till hänsynslöst beteende i framtiden. Och nu har Washington i sin visdom tagit risken för insättningsflykt från bordet helt och hållet för hela det amerikanska banksystemet.

Detta betyder i själva verket att Feds Dodd-Frank-licens till de 30 SIFI-institutionerna för att förfalska "vinster" nu har utökats till mer än 5,000 XNUMX amerikanska finansinstitutioner.

Och vi menar verkligen licens att förfalska nettointäkter. Till exempel, eftersom JP Morgans oförsäkrade insättningar faktiskt har garanterats av SIFI-systemet, var dess genomsnittliga kostnad för insättningar från och med räkenskapsåret 2022 - vänta på det - något under 1.0 procent!

Det vill säga, mellan Feds massiva förtryck av räntor och SIFI-socialiseringen av inlåningsrisker för SIFI-kunder, har JPM $ 258 miljarder av nettoinkomsten under bara de senaste åtta åren. Naturligtvis när produktionskostnaden är nästan noll, det krävs inte ens ett påstått geni som Jamie Dimon för att generera en tsunami av nettomarginal, nettoinkomst och skyhöga aktieoptionsvinster till toppchefer.

Uttryckt annorlunda, tågvrak som SVB är ingen aberration. De är det förväntade resultatet (så småningom) när insättare inte har någon oro över den farliga avkastningskurvan och kreditriskarbitrager som spelas av bankledningar på tillgångssidan av reskontran.

Det finns faktiskt inget hopp om fri marknadsdisciplin och stabilitet i finansinstitutioner förrän insättare utsätts för full risk för förluster. Och vad vi beträffar, inkluderar det till och med de blåhåriga damerna som påstås skyddas av den en gång och tidigare försäkringsgränsen på 250,000 XNUMX $.

Kort sagt, om du vill spränga banksystemet kommer all så kallad "tillsynsreglering" i världen inte att göra en dugg skillnad, som vi fick veta under helgen, om insättare sover vid växeln eller avlivas av den eviga moraliska risken som ligger bakom socialiseringen av risker för insättare.

Och om du sedan gör socialiserade insättningar smutsbilliga genom att driva centralbankens tryckpressar glödheta i åratal i sträck, är det en inbjudan till varje finansiell bluffare och tom kostym över hela landet att växa bankbalansräkningar som Topsy och print illa anskaffade vinster från baksidan av sneda fyndigheter.

I brist på tvivel, bara veta detta. En medlem av styrelsen för Signature Bank, som gick upp i magen i söndags, var Mr. Prudential Regulation själv, tidigare kongressledamoten Barney Frank. Det här geniet skrev lagen för att få slut på alla bankkriser och misslyckanden men såg uppenbarligen inte en svapa rakt under hans egen näsa.

Vi kommer att ta upp den frågan med avseende på de nuvarande bankerna i kris i del 2, men det räcker med att notera dagens mest avskyvärda uttalande - det här från Sleepy Joe.

"Jag är fast besluten att hålla de ansvariga för denna röra fullt ansvariga. "

Tja, i så fall hade de 12 dårarna som utgör FOMC bättre advokat för att hela den här röran börjar och blomstrar på deras systematiska förstörelse av ärliga räntor under det senaste decenniet och längre.

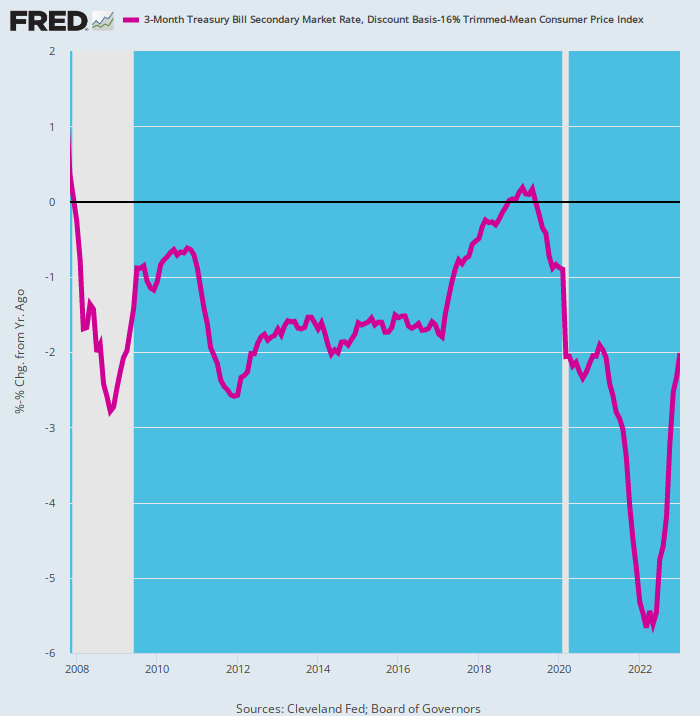

Faktum är att om du ägnade en smula uppmärksamhet såg du SVB komma en landmil. Här är den Fed-konstruerade realräntan på bankinlåning sedan 2007. Det var jävligt nära en kriminell inbjudan till företagsledningar att råna banken och dess insättare – legioner av dem.

När allt kommer omkring bara under 8 av de senaste 192 månaderna Hade den amerikanska statsskuldväxeln på 90 dagar en positiv avkastning efter inflation, vilket vi här mäter som 12-månaders förändringstakt i vår trovärdiga 16% trimmade medel-KPI.

Och vi använder 90-dagarssedeln eftersom den har en ungefär lika ärlig öppen marknadsränta som det finns på de kortsiktiga penningmarknaderna; den är överväldigande påverkad och sätts effektivt av Feds koppling av Fed Funds-räntan; och det är en generös version av det bästa som banksparande och CD-insättare kunde ha hoppats på under de senaste 15 åren.

Det behöver inte sägas att det också var en inbjudan till alla bankoperatörer som kunde imma en spegel att lagligt råna sina kunder blinda, samtidigt som de skrev ut hundratals miljarder falska nettointäkter. Dessa fantastiska "intäkter" fick i sin tur bankaktiekurserna att skjuta i höjden och ledande aktieoptioner att explodera i värde.

Till exempel, när Silvergate misslyckades tidigare i veckan hade denna SVB junior wanna be sett sitt börsvärde stiga med 18X under de 13 månaderna som slutade i november 2021 - från 335 miljoner dollar till 6 miljarder dollar. Och så poff, det var borta av samma anledning som SVB slog in i väggen några dagar senare: Det var nämligen dumt nog att arbitrage en helt sned avkastningskurva som var handverket av den roterande casten av 12 nincompoops som utgör Feds FOMC.

För att gråta högt, titta på den lila linjen nedan. Väl mer än halva tiden sedan tröskeln till den stora finanskrisen var den verkliga avkastningen -2 procent eller lägre. Och trots höjningen med 400 räntepunkter i Fed-målräntan sedan mars 2022, är den fortfarande 200 räntepunkter under vattnet.

Vi kommer inte ens att ställa de retoriska frågorna om "Vad tänkte dessa människor på?"

De keynesianska zombies som hade hemvist i Eccles-byggnaden tänkte tydligen inte alls.

Inflationsjusterad avkastning på 90-dagars amerikanska statsskuldväxlar, 2007-2023

Det som har hänt sedan i torsdags är förstås exakt lika med kursen. De berättigade gnällarna i Silicon Valley uppmanade snart till en tunt förklädd räddningsaktion bakom dörren. Dessa riskkapitalföretag inklusive Accel, Cowboy Ventures, Greylock, Lux Capital, Sequoia och 600 till – som hade ryckt upp över 40 miljarder dollar i kontanter från SVB på några timmar på torsdagen – hade undertecknat ett brev på måndagsmorgonen där de uttryckte en ”vilja” att arbeta igen med SVB under nytt ägande.

Händelserna som utspelade sig under de senaste 48 timmarna har varit djupt nedslående och oroande. I händelse av att SVB skulle köpas och aktiveras på lämpligt sätt,vi skulle vara starkt stödjande och uppmuntra våra portföljbolag att göra det återuppta sin bankrelation med dem."

Tja, här är en nyhetsflash som dessa VC-genier kanske missade. In på småtimmarna på torsdagsmorgonen försökte SVB göra just det - samla in 2.6 miljarder dollar i nytt kapital för att täppa till det gigantiska hålet på 1.8 miljarder dollar i balansräkningen som påstås dök upp från det klara när man tvingades sälja 21 dollar miljarder good as gold US Treasury och garanterade byråer värdepapper till deras verkliga marknadsvärde för att finansiera inlåningsutflöden.

Tyvärr, på den fria marknaden var svaret ett rungande: "Inga tärningar!"

Ingen med riktigt kapital var villig att lägga nya pengar i ett ballonghål och av en uppenbar anledning: banken hade $ 120 miljarder av främst fast ränta räntebärande värdepapper den 31 december 2022, som redan var markerade som stora tidsförlorare, och det var innan vad som säkerligen skulle bli en tsunami av försäljning drabbade den massiva men helt artificiellt prissatta marknaden för UST och Agency.

SVB hade också 71 miljarder dollar i "lån" till VC "start-ups", vars övervägande del var negativt kassaflöde, ibland till och med negativt med intäkter. Och det var innan det som nu säkerligen kommer att vara i episk härdsmälta i Silicon Valleys start-up-värld.

Den svindlande idiotin i SVB:s affärsmodell kände uppenbarligen inga gränser. En stor del av deras toppinsättningar på 200 miljarder dollar bestod av brännbara VC-kontanter. Det vill säga vad de kallade "kompenserande saldon" på 1960-talet som i det här fallet var resultatet av VC-kapitalanskaffningar till allt högre värderingar och intäkter från SVB-lån.

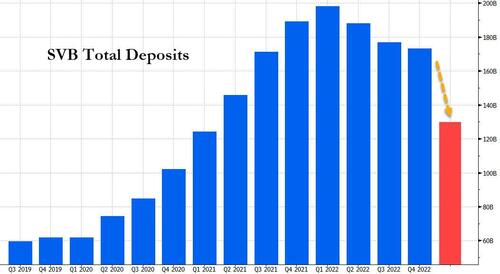

Följaktligen genererade dessa kund-VC:er och nystartade företag under pandemin massor av kontanter som ledde till en ökning av insättningar. SVB avslutade första kvartalet 2020 med drygt 60 miljarder dollar i totala insättningar, som skjutit i höjden till bara 200 miljarder dollar i slutet av första kvartalet 2022.

I sin tur köpte SVB Financial tiotals miljarder dollar av till synes säkra tillgångar, främst långfristiga amerikanska statsobligationer och statligt stödda bostadslån. SVB:s värdepappersportfölj steg från cirka 27 miljarder dollar första kvartalet 2020 till cirka 128 miljarder dollar i slutet av 2021.

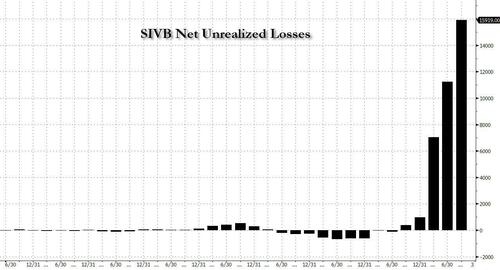

Ändå smälte de kassasaldon som upprätthölls av nystartade kunder bort som morgondimman, även när SVB:s okända förluster på sin ränteportfölj steg från mindre än 500 miljoner dollar 2021 till nästan 17 miljarder dollar i slutet av 2022.

För att vara säker, tills nyligen brydde sig ingen om netto orealiserade förluster på bankportföljer, eftersom det helt enkelt inte fanns några. Men när räntehöjningarna väl började och skuldpriserna – för allt från Treasurys, till MBS, till CRE – började falla, började de orealiserade förlusterna skjuta i höjden. Eller bättre sagt, började sjunka mot normalitet.

Naturligtvis, ingenstans var detta mer synligt än i Silicon Valley Banks egen balansräkning, där antalet från praktiskt taget inga förluster för ett år sedan klättrade till $ 17 miljarder från och med Q4.

Samtidigt övergick SVB:s inlåning till utflöden då dess kunder brände kontanter och slutade få nya medel från börsnoteringar eller insamlingar. Att locka till sig nya inlåning blev också mycket dyrare, med räntorna som krävdes av spararna ökade tillsammans med Feds höjningar. Inlåningen sjönk från nästan 200 miljarder dollar i slutet av mars 2022 till 173 miljarder dollar i december.

På onsdagen sa SVB att de hade sålt en stor del av sina värdepapper, värda 21 miljarder dollar vid tidpunkten för försäljningen, med en förlust på cirka 1.8 miljarder dollar efter skatt. Men efter tillkännagivandet om dessa allvarliga mark-to-market-förluster på onsdagskvällen gick det åt helvete i en handkorg och snabbt. Försöket till aktieförsäljning ledde aktien till en krater, vilket ledde till att banken förkastade sin aktieförsäljningsplan nästan lika snabbt som den hade tillkännagivits. Och riskkapitalbolag började sedan ge råd till sina portföljbolag att ta ut insättningar från SVB.

På torsdagen försökte kunder ta ut 42 miljarder dollar i insättningar – ungefär en fjärdedel av bankens totala summa – enligt en anmälan från Kaliforniens tillsynsmyndigheter. Det tog slut på kontanter.

Och precis som det, och efter otaliga "aldrig igen" från Washingtons tjänstemän hände en massiv räddningsaktion av oförsäkrade insättare precis som det. Ändå går det knappast att känna igen katastrofen med den där knästöten.

Omtryckt från Stockmans privat tjänst nu tillgänglig den understapel

Publicerad under a Creative Commons Erkännande 4.0 Internationell licens

För omtryck, vänligen ställ tillbaka den kanoniska länken till originalet Brownstone Institute Artikel och författare.