del 1

Förra fredagen gjorde Wall Street-spelarna ännu en gång på "dåliga nyheter är goda nyheter", och lyfte snitten blygsamt efter en frenetisk jakt runt ladan och tillbaka. Men i slutet av dagen är det hög tid att glömma de spel som spelas av Wall Street-dagshandlare och inse att dåliga ekonomiska nyheter är just det – dåliga nyheter.

Det uppenbart negativa i rapporten om jobb i oktober var den svaga ökningen av arbetslösheten till 3.7 % från 3.5 % i september. Det var tänkt att betyda att ekonomin svalnade och att Fed kunde lätta på sin åtstramningskampanj.

Men, som vi ofta har sagt, är U-3-arbetslösheten inte värt det papper som det är tryckt på. Men det motsäger inte det minsta de faktiska dåliga nyheterna i oktobers jobbrapport, vilka dåliga nyheter spreds över hela rapportens interna delar. Hela rapporten var i själva verket bara mer bevis på att arbetsmarknaden är svag, inte stark, och att den amerikanska ekonomin har halkat in i en stillastående stupor.

För det första var U-3-arbetslösheten, som beräknas från hushållsundersökningen, högre på grund av en ökning med 306,000 328,000 i antalet arbetslösa, medan antalet anställda faktiskt sjönk med XNUMX XNUMX.

Det är rätt. Schrodingers katt på BLS sa att jobb var +261,000 per etableringsundersökningen, medan hushållsenkäten lade upp det förutnämnda -328,000.

För att vara säker, om detta bara var en avvikelse på en månad, skulle det vara rimligt att låta det passera. Men faktiskt, sedan långt tillbaka i mars, har de två undersökningarna gått i motsatt riktning: Etableringsundersökningen, som matas in direkt i algon, har ökat med 2.45 miljoner jobb.

Samtidigt har antalet hushållsenkäter ökat med bara 150,000 jobb. Det är 94% mindre!

Dessutom, om du bläddrar tillbaka längre till pre-Covid-toppen i februari 2020, är frånkopplingen ännu mer allvarlig. Det var faktiskt 158.61 miljoner hushållsundersökningar som publicerades i oktober 258,000 XNUMX lägre än vad det hade varit före nedstängningarna, medan etableringsundersökningssiffran var 804,000 XNUMX högre.

Ingetdera numret är förstås något att skriva hem om, men avvikelsen innebär ingen större mystik. Vad som händer är att människor tar flera jobb för att hålla sig à jour med de skyhöga levnadskostnaderna, och även för att arbete hemifrån har gjort det mycket enkelt för frilansare och spelningsarbetare – särskilt inom tekniksektorn – att knyta sig till två, tre eller till och med fyra arbetsgivarlönelistor. Dessa räknas alla som ”jobb” i etableringsundersökningen, men inte i hushållsenkäten.

Onödigt att säga, ett andra eller tredje jobb som omfattar 5 timmar virtuellt arbete per vecka och lura någon ouppmärksam arbetsgivares HR-avdelning är inte samma sak som ett traditionellt jobb med 40 timmars verkligt arbete på arbetsplatsen. Det förra är bara ytterligare ett exempel på bruset i data som leder till en kronisk övervärdering av den faktiska amerikanska arbetsmarknaden.

Sysselsättningsnivå: Hushållsundersökning (lila linje) kontra etableringsundersökning (brun linje), februari 2020 till oktober 2022

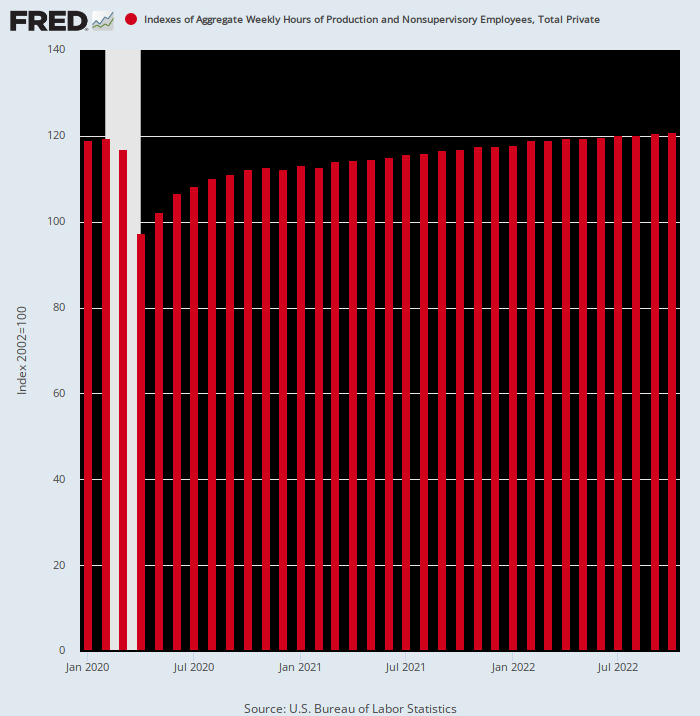

I vilket fall som helst, det är därför vi tycker att det aggregerade timindexet som publiceras av BLS är det mest användbara bland dess många dåliga åsikter på arbetsmarknaden. Det blandar åtminstone inte ihop en deltidsspelning med heltidsanställning och räknar inte heller det fjärde jobbet som en (tidigare) bedragare på Twitter innehade som bevis på en "stark" arbetsmarknad.

På den grunden, här är vad vi faktiskt fick efter stimmy-paloozas efter mars 2020, under vilka den offentliga skulden ökade med 4.5 biljoner dollar och Feds balansräkning steg från 4 biljoner dollar till 9 biljoner dollar. Det totala antalet sysselsatta arbetstimmar i den privata sektorn ökade nämligen knappt en smula under den 32-månadersperioden. För att vara exakt uppgick vinsten i sysselsatta timmar till bara 0.4% per år.

Index över samlade veckotimmar för den privata sektorn, januari 2020 till oktober 2022

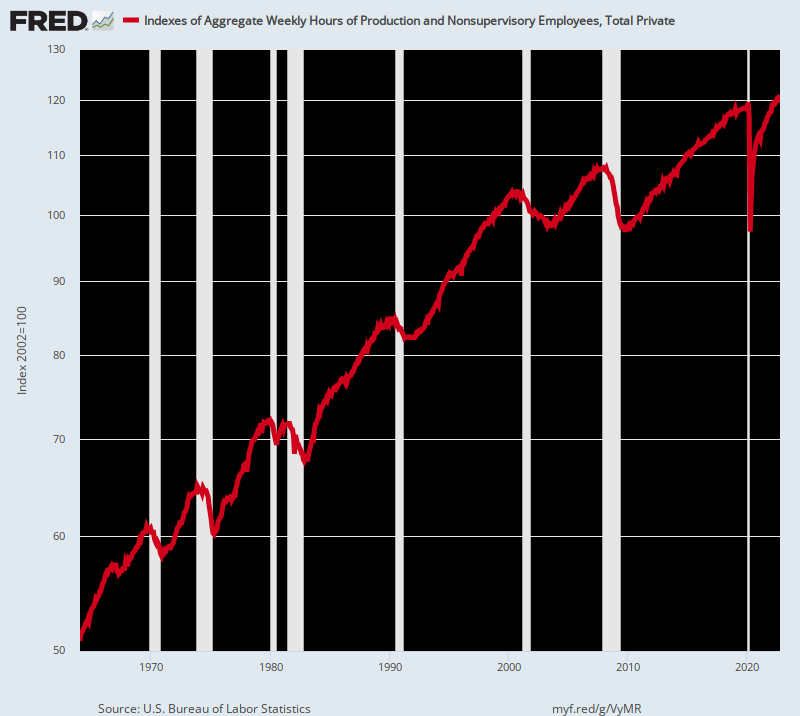

Med andra ord gjorde rapporten om jobb i oktober det mycket tydligt att den påstådda "starka" arbetsmarknaden stannar av och har varit det i flera år. Indextalet för oktober representerade faktiskt en anemisk vinst på 0.78% per år sedan toppen före krisen i december 2007. Det kan jämföras med till exempel en 2.00% per år tillväxttakt för sysselsatta arbetstimmar mellan 1964 och 2000.

Så om finanspressen skulle rapportera uppgifterna ärligt, skulle den använda det aggregerade timindexet för att mäta faktiska arbetsinsatser till ekonomin, inte antalet falska rubriker.. I det fallet skulle vi naturligtvis inte få den typ av ekonomstörning som hände i fredags, med påstående om ännu en "stark" jobbrapport:

Obama-ekonomen Betsey Stevenson: Starka jobb rapporterar ... massor av anställningar, bred bas, och löneökningen saktar ner något. Fed kan bara ge oss den där mjuka landningen

Justin Wolfers, keynesiansk akademiker: Lönelistan utanför jordbruket ökade med +261 XNUMX i oktober, ännu en månad fantastisk jobbtillväxt. De senaste två månaderna visar revisioner på +52k för september och -23k för augusti, så detta är en ännu starkare rapport. Arbetslösheten steg en tick till 3.7%.Det här är en mycket stark ekonomi.

Verkligen? Den sanna sysselsättningstillväxten (dvs. totalt antal anställda) under de senaste 15 åren har vuxit med bara två femtedelar av dess historiska genomsnitt, men dessa katter fortsätter att upphosta det "starka" ordet.

Index över samlade timmar, 1964-2022

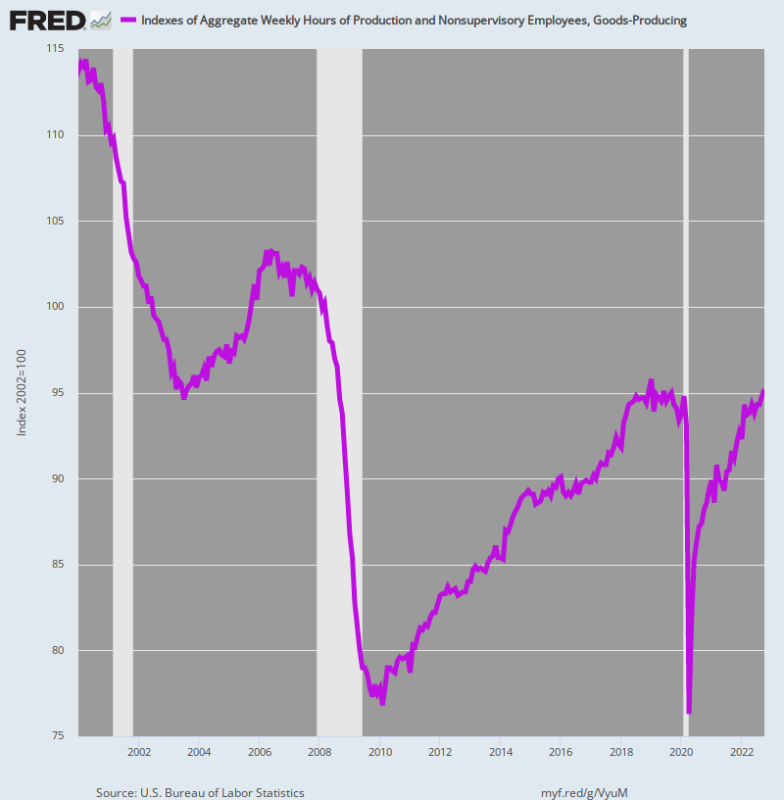

Dessutom, när det gäller höga löner och högproduktivitetsjobb inom den varuproducerande sektorn (tillverkning, energi, gruvdrift och allmännyttiga tjänster) är uppgifterna ännu mer entydiga. Indexet för aggregerade timmar arbetare i den varuproducerande sektorn är fortfarande nästan 0.6% nedan sin topp före Covid i januari 2019.

Det behöver inte sägas att detta är en stor sak eftersom den braproducerande sektorn sysselsätter 21.3 miljoner till en genomsnittlig årslön på $68,300 XNUMX. Sammantaget uppgår sektorns årliga lönesumma till 1.46 biljoner dollar.

Som vi ofta har noterat är det vi har en 30-månaders cykel av pånyttfödda jobb. Efter den djupa nedgången i april 2020, beställd av Viruspatrullen, har arbetstimmar i den varuproducerande sektorn fortfarande inte kommit tillbaka till ruta ett.

Dessutom, när det kommer till den långsiktiga trenden, är bilden helt enkelt katastrofal. Jämfört med sekelskiftets nivå i januari 2000 minskade det totala antalet arbetade timmar i den braproducerande sektorn 16.3% från och med oktober 2022.

Hur någon med sitt fulla sinne skulle karakterisera diagrammet nedan som en "stark" arbetsmarknad är bortom oss. Vad det verkligen betyder är att Washingtons folkhälsonomenklatur krossade utbudssidan av den amerikanska ekonomin och lämnade den privata sektorn att kämpa för att återta status quo ante, som själv hade varit på väg söderut i mer än två decennier.

Index över sammanlagda arbetstimmar i den varuproducerande sektorn, januari 2000 till oktober 2022

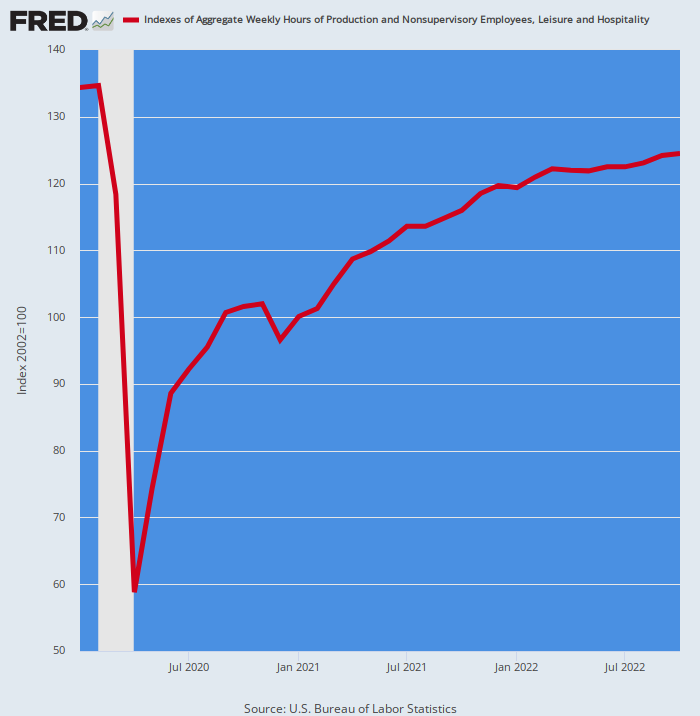

Inte heller den varuproducerande sektorn är en avvikelse. I andra änden av lönespektrumet publicerades indexet för arbetade timmar i lågavlönade fritids- och gästfrihetssektorn i oktober 7.8% nedan dess nivå i februari 2020. Det är cirka 40 miljarder dollar av årlig lönelista som fortfarande saknas.

Det är rätt. Lockdown-olyckan våren 2020 var så allvarlig att antalet arbetade timmar inom sektorn sjönk med 56%!

Sedan dess har sektorn grävt ur ett hål så djupt att det inte finns något prejudikat någonstans i de historiska jobbdata. Men efter att alla dessa pånyttfödda timmar har återvunnits, är indexet fortfarande nästan en åttondel under nivån före Lockdown.

Med andra ord har diagrammet nedan ingenting att göra med en "stark" arbetsmarknad, även om Wall Street-gummerna har tjatat om vart och ett av de jobb som återfåtts sedan april 2020. Vad det faktiskt visar är kaoset som genererats av Viruspatrullen, följt av en desperat kamp av den privata sektorn för att återta fotfästet.

Index över sammanlagda arbetstimmar inom fritids- och besökssektorn, februari 2020 till oktober 2022

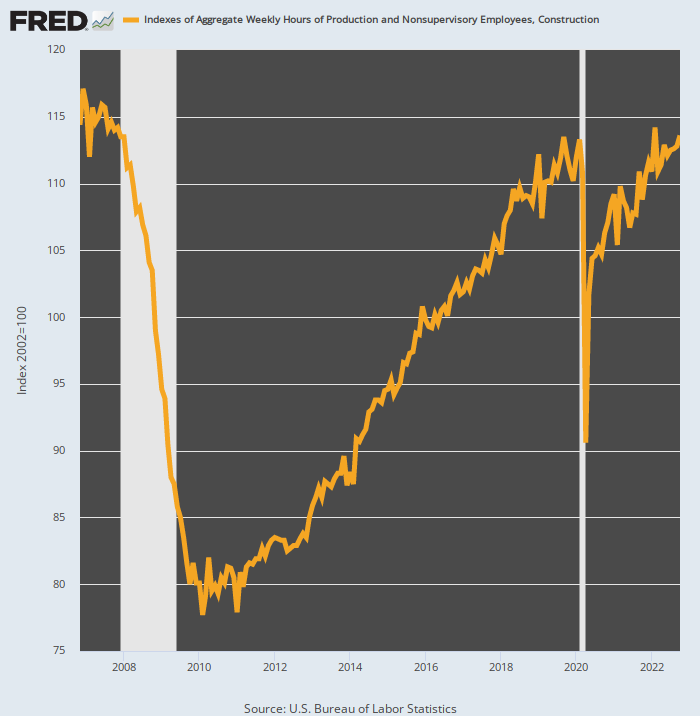

Som det händer är historien densamma i högavlönade byggsektorn. Det totala antalet arbetade timmar i oktober var bara något (+0.26 %) över toppen i februari 2020 före Covid. Ännu viktigare var att oktoberindexet stod stilla 3.0% nedan nivån nådde långt tillbaka i december 2006, vilket innebär att även denna sektor av arbetsmarknaden har upplevt negativt momentum ett bra tag.

Det behöver inte sägas att det helt enkelt inte finns något sätt att beskriva grafen nedan som bevis på en "stark" arbetsmarknad när det var mycket färre arbetade byggtimmar i oktober än för 16 år sedan.

Det som hände här, som i så många andra sektorer på arbetsmarknaden, är att Viruspatrullen orsakade en förödande 20% sjunka i arbetade timmar under april 2020. De pånyttfödda jobben och timmarna som rapporterats varje månad sedan dess utgör inget annat än en gigantisk avgrävningsoperation av den privata sektorn.

Index över samlade timmar i byggsektorn, januari 2020 till oktober 2022

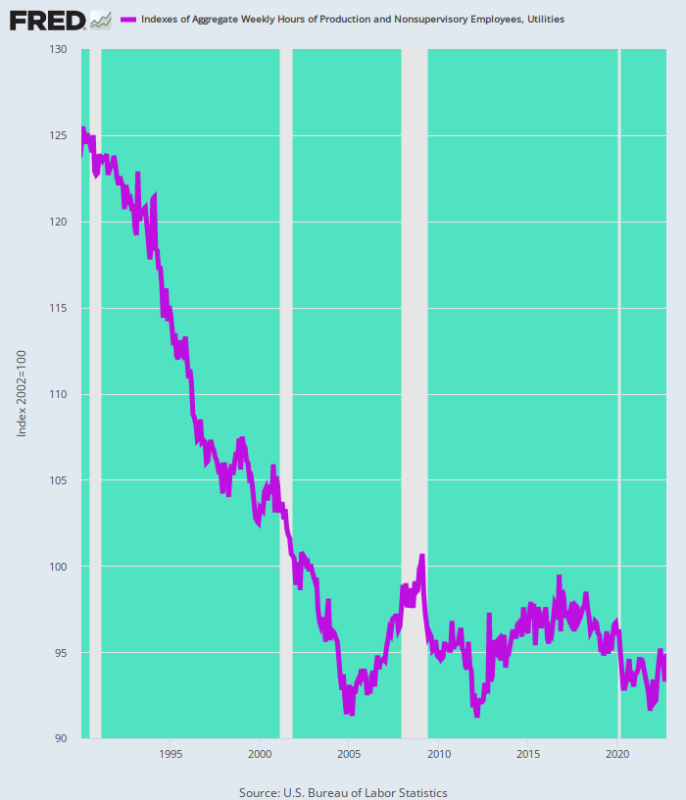

En annan högbetald sektor där arbetade timmar länge har varit på väg söderut är allmännyttiga sektorn. Det totala antalet arbetade timmar i oktober sjönk fortfarande nästan 2% från nivån före covid i februari 2020.

Ännu viktigare, det var slutet på en nedåtgående marsch som har pågått i tre decennier. Följaktligen började den förmodat "starka" arbetsmarknaden i oktober 2022 24 % färre timmars än vad som var fallet i början av 1990.

Index över samlade timmar för allmännyttiga sektorn, 1990 till 2022

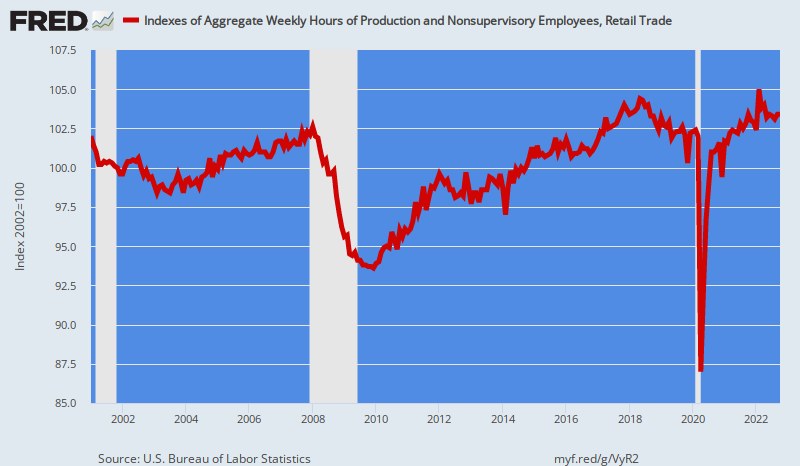

Inom detaljhandeln nådde antalet arbetade timmar en topp för 53 månader sedan i maj 2018. Trots återhämtningen från nedgången på 17 % i april 2020 var oktobertimmarsindexet för detaljhandeln fortfarande 1% nedan dess topp för fyra år sedan.

Återigen finns det ingen anledning att behandla pånyttfödda jobb och timmar som arbetsmarknadens "tillväxt". Och med största sannolikhet, när sysselsättningen faktiskt har sjunkit på en trendmässig basis under de senaste 22 åren, är tanken att oktoberrapporten förrådde styrka bara ren tommyrot.

Ändå ljuger inte siffrorna. I januari 2001 visade indexet för sammanlagda arbetade timmar i detaljhandeln 102.0 jämfört med 103.4 i oktober 2022. Matematiken för det är därför en årlig tillväxttakt på 0.06% om du vill kreditera avrundningsfel.

Index över sammanlagda arbetstimmar i detaljhandeln, januari 2001 till oktober 2022

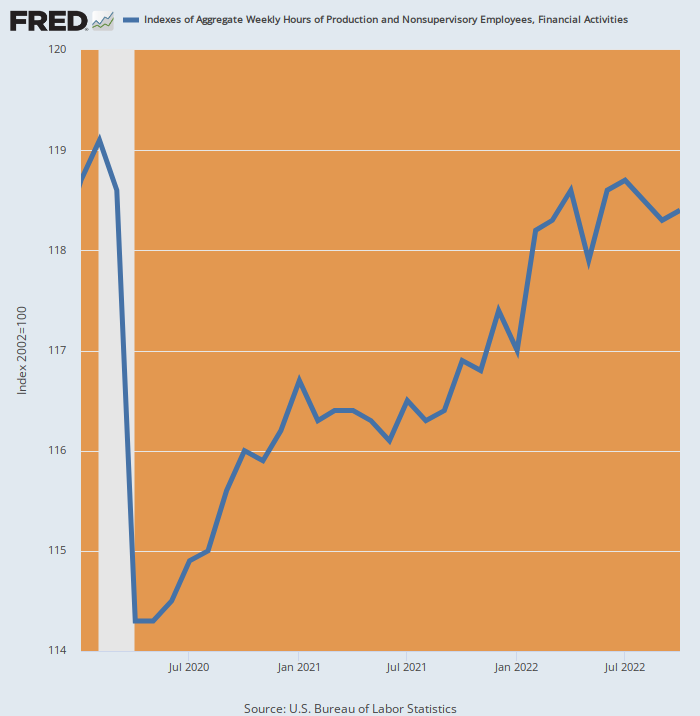

En annan flatlining-sektor är finansiella tjänster och fastigheter. Under oktober låg indexet för aggregerade timmar faktiskt under nivån i april förra året och var fortfarande 1% lägre än där den publicerades i februari 2020.

Inte heller bör betydelsen av denna stagnation sägas emot. När allt kommer omkring har det varit en bokstavlig högkonjunktur på finansmarknaderna och fastigheter under de senaste två och ett halvt åren, men sysselsättningen har sjunkit.

Så ingen ”stark” arbetsmarknad här heller.

Index Of Aggregate Hours in the Finance and Real Estate Sector, januari 2020– oktober 2022

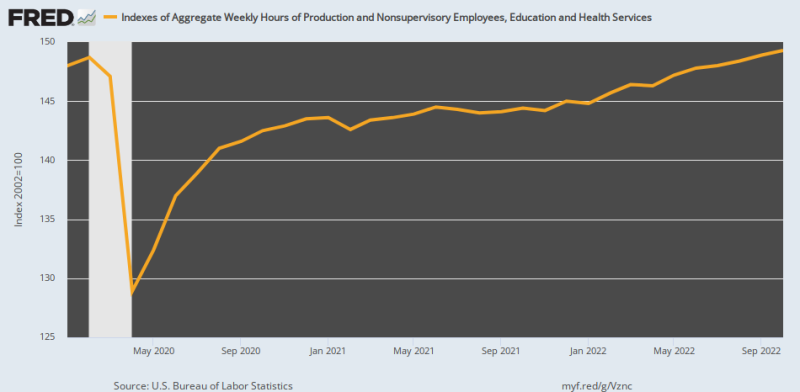

Även den tidigare blomstrande utbildnings- och hälsosektorn har blivit en oduglig. Indexet för sammanlagda arbetade timmar i oktober 2022 representerade en mikroskopisk årlig tillväxttakt på bara 0.15%jämfört med februari 2020.

Som framgår av diagrammet har vi här att göra med pånyttfödda timmar också. Indexet sjönk med 13.3 % under april 2020 på kommando av Viruspatrullen. Följaktligen, 97% av timvinsten sedan dess förklarades av återhämtningen av förlorade timmar till nedstängningarna, inte organisk tillväxt från högvattenmärket i februari 2020.

Som referens var tillväxttakten för de 56 år som slutade i februari 2020 3.3% per år—-en nivå 22X högre i mer än ett halvt sekel. Så även i fallet med en sektor som starkt stöds av statliga transfereringar och skattepreferenser, har sysselsättningstillväxten mätt i arbetade timmar saktat ner till knappt en genomgång.

Index över samlade timmar för utbildning och hälsovård, februari 2020 till oktober 2022

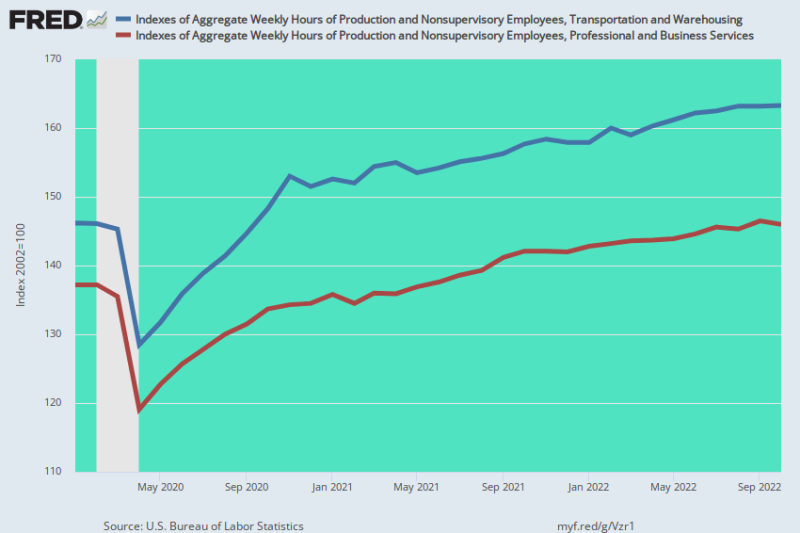

Faktum är att om du undersöker data för alla de dussintal separata branscher för vilka BLS tillhandahåller ett aggregerat timmarsindex, visade endast två en meningsfull vinst under oktober 2022 jämfört med nivån före Covid i februari 2020. Det aggregerade timmarsindexet för lager- och transportsektorn är upp med 11.7 %, medan indexet för professionella tjänster och företagstjänster var 6.4 % högre än nivån före Covid i februari 2020.

Men i båda fallen ser vi en skunk som glider längs med vedhögen. Den väldokumenterade superökningen av varor som levererats av Amazon var en ohållbar artefakt av låsningarna och massiva stimulanser. Det är nu över, naturligtvis, men så länge det varade var det en massiv anställningsboom inom lager- och transportsektorerna - en boom som obönhörligen har lett till en betydande överkapacitet. Följaktligen, när uppsägningarna börjar, kommer den blå linjen nedanför sannolikt att vara på väg söderut. Stort.

Likaså har arbete hemifrån varit starkt koncentrerat till yrkes- och företagssektorn. Men den senaste tidens storskaliga uppsägningar inom tekniksektorn, som symboliseras av förra veckans 50-procentiga nedskärning av Twitter-arbetsstyrkan och den förestående jobbmassakern på Facebook, förebådar en räkenskapsdag för de tredubbla lönecheckarna som gömmer sig hemma.

Faktum är att överanställningen i denna sektor, som står för 22.5 miljoner av de högst betalda jobben i Amerika, sannolikt inträffade i en monumental skala. Och det betyder att den bruna linjen nedanför också kommer att vara på väg kraftigt söderut under de kommande månaderna.

Index över samlade timmar för transport och lager samt professionella och företagstjänster, februari 2020 till oktober 2022

Kort sagt, arbetsmarknaden är långt ifrån stark, och återspeglade faktiskt en tillväxt på nästan noll timmar på en övergripande basis sedan toppen före Covid i februari 2020, bortsett från de två snart vända anomalierna som återspeglas ovan. Så den härledda föreställningen att den amerikanska ekonomin också är stark är bara ren vallmo.

del 2

Ironiskt nog inträffade den systematiska strukturella försvagningen av den amerikanska arbetsmarknaden som visas ovan i samband med en massiv penningtryckningsrunda av världens centralbanker, vilket förkroppsligas i den häpnadsväckande tillväxten av deras kollektiva balansräkningar. Jämfört med $ 4 biljoner 2002 uppgår nu de sammanlagda balansräkningarna för världens centralbanker till över 43 biljoner dollar.

Det finns inget liknande i inspelad historia, men dess differentiella inverkan på världsekonomin är Lynch -stiftet för det som kommer därefter. That is to say, in high labor cost areas like the US the last decade's money-printing bacchanalia led to a massive off-shoring of industrial production to low-cost venues led by China. In turn, that fostered the concomitant experience of what appeared to be “lowflation” owing to the resulting huge inflows of cheap foreign goods.

Samtidigt genererade den ömsesidiga monetära expansionen i Kina, Vietnam, Mexiko och andra lågkostnadsekonomier en skulddriven felinvesteringsrunda av bibliska proportioner. Resultatet var en enormt uppblåst produktionskapacitet för att betjäna konsumenter i USA, Europa och andra utvecklade länder. Det vill säga, den utvecklade världen fick vad som verkade vara en period av låg tillväxt/lågflationsvälstånd, medan den tidigare mindre utvecklade världen upplevde en skulddriven ökning av investeringar och tillverkningsproduktion i rasande hastighet.

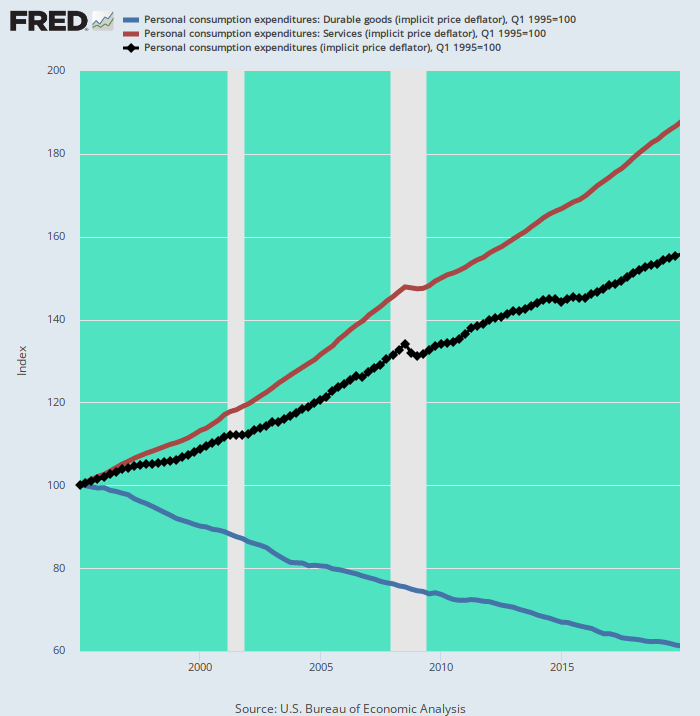

Att kalla effekterna på den amerikanska ekonomin "inflation på delad skärm" gör knappast ordet rättvisa. Under de 25 åren efter att Kina blev ett exportkraftverk i mitten av 1990-talet föll den amerikanska PCE-deflatorn för varaktiga varor av en svindlande –40%, medan PCE-deflatorn för tjänster skjutit i höjden+ 87%.

Men när det gäller Feds tanklösa fokus på sitt årliga inflationsmål, ansågs allt vara bra. Strunt i att Fed nådde sitt heliga mål på 2.00 % bara på grund av en engångs- och ohållbar kollaps i sällanköpsvaruinflationen, vilket fick dess föredragna måttstock (PCE-deflator) att runda ut något under (1.80 %) sitt mål.

Indexändring per år: 1995-2019

- Deflator för varaktiga varor: -tretton%;

- PCE Services DefLator: +2.56%;

- Total PCE-deflator: + 1.80%

Inflation med delad skärm: Total PCE-deflator kontra kapitalvarudeflator och servicedeflator, 1995-2019

Självklart var en massiv parallell inflation av finansiella tillgångar överallt – från New York till London, Mumbai och Shanghai. Men så länge som centralbankernas krediter fortsatte att expandera, lyckades den gigantiska globala finansbubblan, och de 260 biljoner dollar av skulder som den betänkligt vilar på, hålla sig flytande.

Inte mer. Fed och andra centralbanker kommer nu att krävas att obevekligt attackera den globala finansiella bubbla som de skapade för att undertrycka den ondskefulla inflationen av varor och tjänster som har puttrat under ytan hela tiden.

Som det visade sig var den massiva, deflationära globala försörjningskedjan alltid för spröd och för konstgjord för att kunna upprätthållas, särskilt inför exogena störningar. De kom efter 2019 i form av Covid Lockdowns, massiva globala statliga utgifter och sedan Washingtons sanktionskrig mot världens råvarumarknader och betalningar och handelssystem.

Detta gjorde bland annat att inflationseran med delad skärm försvann över en natt. Sedan december 2019 har det inte funnits någon motvikt till inhemsk tjänsteinflation från varubranschen. Deflatorer för både varaktiga och icke-varaktiga varor har stigit i takter som inte setts sedan början av 1980-talet, vilket gör att den totala PCE-deflatorn har ökat till mer än det dubbla.

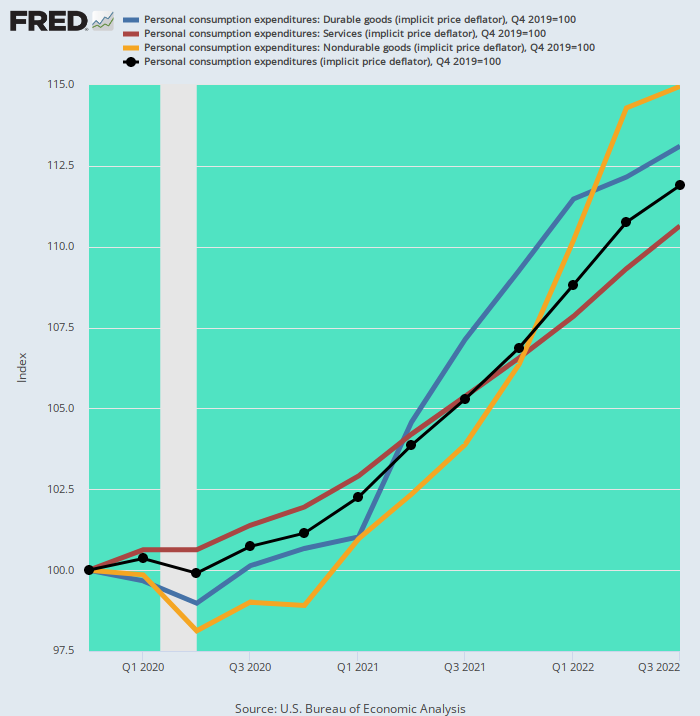

Faktum är att servicedeflatorökningen (brun linje) med 3.73 % per år sedan fjärde kvartalet 4 nu är eftersläpningen, med varaktiga varor (blå linje) och icke-varaktiga varor (gul linje) som drar det totala PCE-deflatorindexet (svart linje) kraftigt uppåt .

Indexförändring per år sedan fjärde kvartalet 4:

- PCE Services deflator: 3.73%;

- PCE-deflator för varaktiga varor: 4.58 %;

- PCE-deflator för icke-varaktiga varor: 5.21%;

- Total PCE-deflator: 4.20%

PCE-deflator och komponenter, Q4 2019 Till Q3 2022

Det behöver inte sägas att Fed nu är ikapp högt och torrt. Den konstgjorda "lågflationen" från varubranschen är nu över. Om något kommer den fortsatta upplösningen av globala leveranskedjor att orsaka en vändning av lågflationsperioden 1995-2019, eftersom varuproduktionen återförs till inhemska ställen med högre kostnader. Och om nykonstnärerna fortsätter att få sin vilja igenom i Washington kommer proxykriget mot Ryssland att eskalera, vilket orsakar en ny omgång av destruktiva ructions på råvarumarknaderna.

Det kommer också att betyda att den omtalade Fed "pivot" för att rädda de kollapsande finansiella bubblorna helt enkelt inte kommer att hända. Inflationen för varor, tjänster och arbetskraft är helt enkelt för stark för att Eccles-byggnaden ska kunna vända kursen. Dessutom kommer Feds absolutistiska målmedvetna beslutsamhet att komma tillbaka till sitt heliga inflationsmål på 2.00 % bara förlänga den stora finansiella deflationen som nu är på väg nedåt.

Vad säljsidans ekonomer inte förstår är att den keynesianska Phillipskurvans avvägning mellan sysselsättning och inflation aldrig var giltig i första hand; och att den senaste tidens massiva störning av ekonomisk aktivitet på grund av nedstängningarna och stimulanserna innebär att nuvarande statliga datapunkter inte liknar tidigare konjunkturtrender.

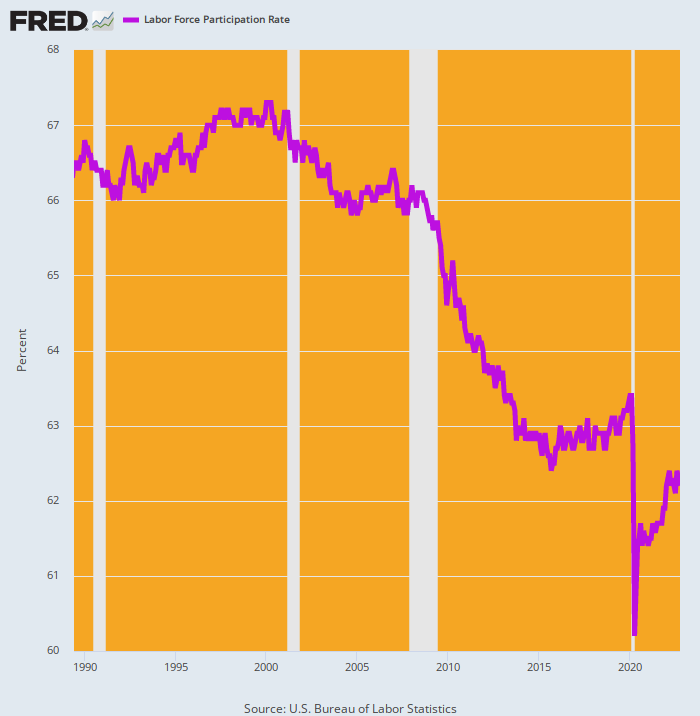

När det gäller de senare tenderade arbetskraftsdeltagandet att nå en topp när konjunkturcykeln nådde så kallad full sysselsättning, vilket återspeglar det faktum att tillgängliga inkrementella arbetstimmar drogs in i förvärvsarbete. Detta är uppenbart i diagrammet nedan för perioderna 1990, 2001, 2008-09 och 2020 före lågkonjunkturen, och är ett fall av magi på utbudssidan.

Det vill säga, att dra in ytterligare arbetskraftsresurser till den monetära ekonomin är inte i sig inflationsdrivande. Inflationen kommer i slutändan från dåliga pengar, inte för många människor som arbetar.

På samma sätt är förlusten av arbetskraftsresurser från den monetära ekonomin inte heller i sig deflationär, om förlorad arbetsinkomst ersätts med transfereringar och uttag av befintligt sparande.

Och det är där vi är nu. Vi har haft ett massivt utflöde av finanspolitiska och monetära stimulanser, men arbetskraftsdeltagandet är fortfarande på ett djupt, modernt lågt nivå. Det beror på att den artificiella "efterfrågan" av utgifter som Washington genererade motverkades av skattesubventioner för icke-produktion och statligt understödd sysslolöshet. Det fanns ingen stimulansmultiplikator!

I detta sammanhang bör det noteras att vi börjar diagrammet nedan 1990 av en god anledning. De 40 åren innan dess är inte jämförbara på grund av den engångsuppbyggnad av förhållandet under 1950-1990 då kvinnor massivt gick in i den monetariserade (i motsats till hushållens) arbetskraft.

I vilket fall som helst har du inte en "stark" arbetsmarknad när det har funnits en sekulär trend mot ett minskat arbetskraftsdeltagande sedan år 2000. I själva verket är summan av Washington-politiken – nedstängningar, rädsla för Covid och aldrig tidigare skådade stimulanser – var anti-försörjningssidan.

Antalet arbetskraftsdeltagande vid cykliska toppar:

- Januari 1990: 66.8 %;

- Februari 2000: 67.3%;

- December 2006: 66.4%;

- Februari 2020: 63.4 %;

- September 2022: 62.3%.

Arbetskraftsdeltagande, 1990-2022

Kollapsen av arbetskraftsdeltagandet sedan år 2000 är ingen bagatell. Det speglar motsvarigheten till 13.2 miljoner arbetare som har lämnat arbetskraften på grund av pension, funktionshinder, Medicaid, matkuponger, andra former av stöd från välfärdsstaten eller, när det gäller några millennials, ett mysigt liv i mamma och pappas källare.

Oavsett vilket har utbudssidan som representeras av arbetsmarknaden minskat kraftigt, även om den statliga efterfrågan har blivit uppsvälld utöver alla tidigare prejudikat. Vad det innebär är naturligtvis arbetskostnadsdriven stagflation.

Och i brist på tvivel om att en löne-prisspiral nu är inbyggd, här är timlöneökningarna på Y/Y-basis från de stora arbetsmarknadssektorerna som publicerades i oktobers jobbrapport.

Å/Å förändring i genomsnittlig timlön:

- Lager & Transport: +8.5%;

- Fritid och gästfrihet: +7.1%;

- Konstruktion: +6.6%;

- Verktyg: +6.4%;

- Finansiella tjänster: +6.0%;

- Varuproducerande: +5.7%;

- Partihandel: +5.4%;

- Hälsa och utbildning: +5.3%;

- Affärs- och professionella tjänster: +5.1%;

- Total privat sysselsättning: + 5.5%.

I del 3 kommer vi att spåra på vilket sätt stigande löner och trycket på "återhämtning"-ökningar från redan upplevda levnadskostnadsökningar sannolikt kommer att hålla inflationstakten igång under många kvartal framöver. I själva verket har den lediga arbetskraften som förväntas genereras av Feds åtstramningar redan tagits ur arbetskraften av viruspatrullen och den konstgjorda uppbyggnaden av "besparingar" från de två åren av statligt stödda boenden. och stimulanser.

del 3

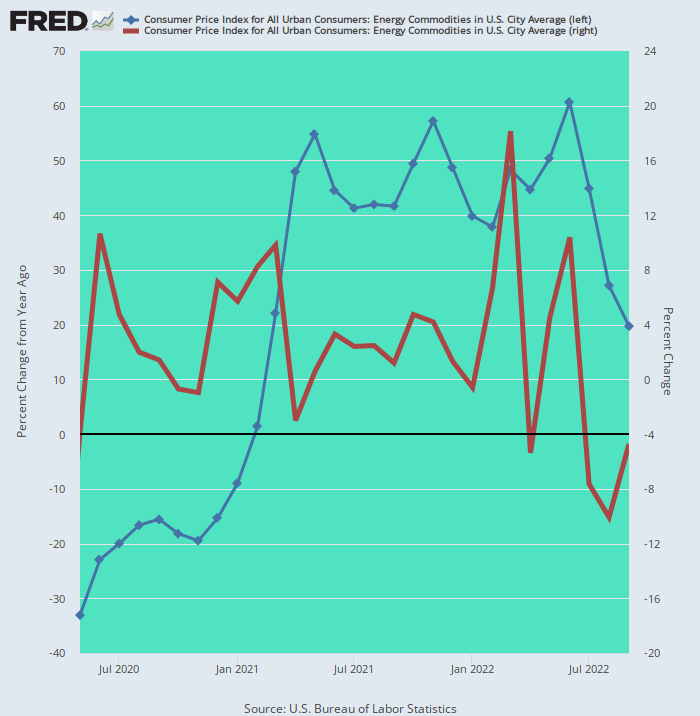

Under tiden måste det betonas att inflationsspiralen framöver inte kommer att bero på enbart tjänsteinflationen. Det beror på att det så kallade mat- och energikomplexet inte svalnar alls lika snabbt som Wall Street-experter skulle få dig att tro.

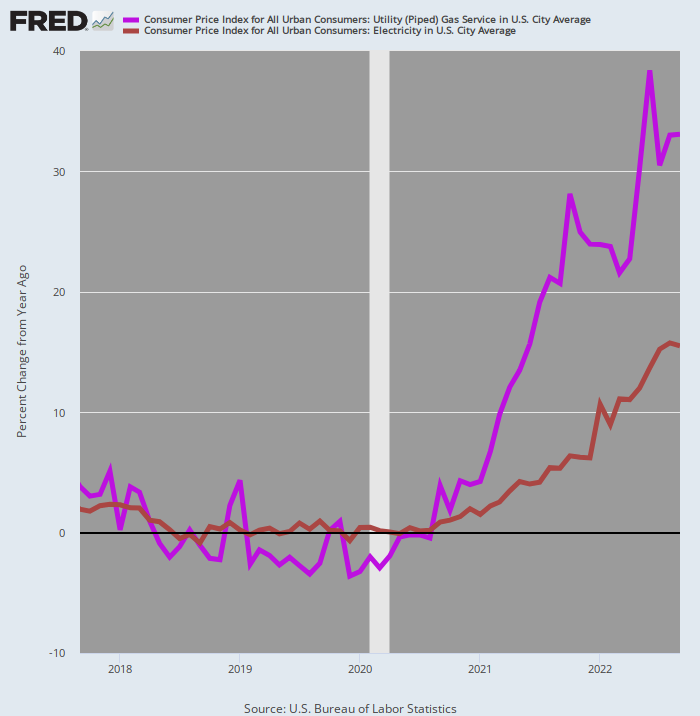

När det händer har verktygsdelarna av energikostnader - representerade av el och rörgas - inte svalnat alls. Hushållens elräkningar är redan uppe 15.5% från föregående år, medan KPI för gasledningar som används för uppvärmning och matlagning i hemmet är 33% högre än förra året. Dessutom har ingen av linjerna i diagrammet böjts markant lägre de senaste månaderna.

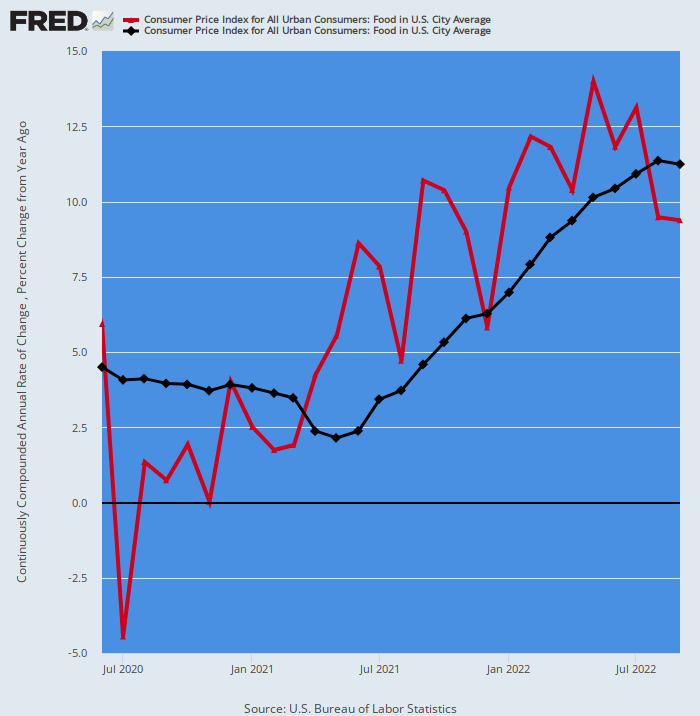

Årsförändring i hushållens el- och gasräkningar, 2017 till 2022

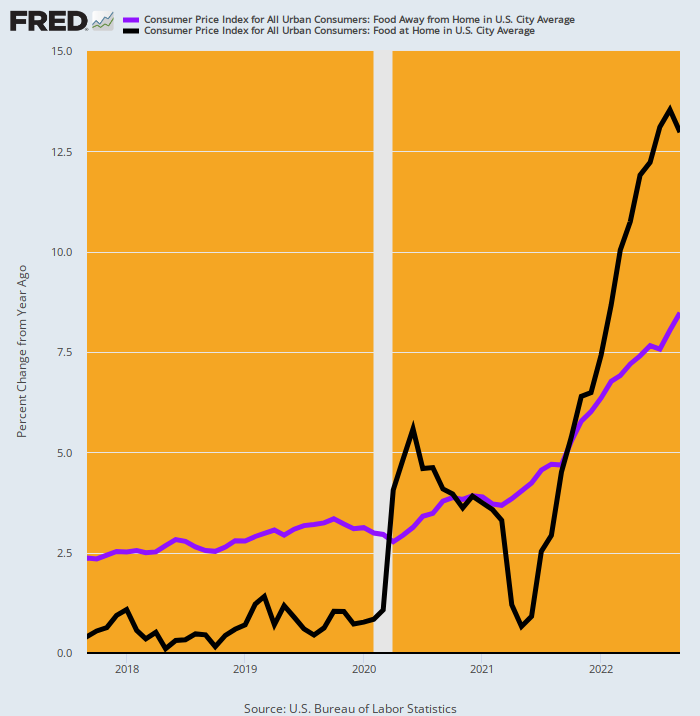

Likaså stiger båda delarna av livsmedelsindex fortfarande med ett aggressivt klipp: Jämfört med för ett år sedan ökade maten borta från hemmet (t.ex. restauranger) med 8.5% i september, medan livsmedelsbutikspriserna var högre med 13.0%. Och båda linjerna återspeglar en vertikal stigning som inte visar några tecken på att avta under de närmaste månaderna.

Som det händer representerar dessa livsmedelskonton på en kombinerad basis 13.65% av vikten i KPI, och var upp 11.29% på vägad genomsnittlig basis under det senaste året. Det är den högsta årliga ökningen på 43 år (maj 1979)!

Å/Å förändring i KPI-komponenter för mat hemifrån och livsmedelsbutiker, 2017-2022

Den enda delen av mat- och energikomplexet som faktiskt har svalnat är de petroleumbaserade transport- och uppvärmningsbränslena, som bara står för 4.57% av vikten i KPI. While the Y/Y rate of change (blue line) was still 19.7% in September, the monthly rate of change (brown line) had been negative for three months running, bringing the Y/Y trend sharply lower, albeit from the out- av denna värld 61% y/y vinst publicerad i juni.

Sedan mitten av september har det nationella genomsnittliga bensinpriset stabiliserats till cirka $ 3.80 per gallon, medan diesel- och jetbränslepriserna har fortsatt att sväva. Retail Diesel-priser för närvarande på $ 5.33 per gallon har ökat med 6% från mitten av septembernivåerna (när den sista KPI togs) och 49% från priserna för år sedan.

Så även om det är uppenbart att petroleumbaserade bränslepriser håller på att sjunka under den sena våren, är ökningen på 19.7 % jämfört med föregående år inte exakt desinflationell. Det kommer särskilt att vara fallet under de kommande månaderna om priserna på mellandestillat fortsätter att stiga och bensinpriserna återhämtar sig som svar på den ytterligare minskningen av rysk olja på den globala marknaden efter att det fullständiga europeiska förbudet mot sjöburen import träder i kraft i början av december.

KPI för energiråvaror: Å/Å förändring (blå linje) kontra månad-över-månad förändring (röd linje), maj 2020 till september 2022

På en all-in-basis är därför mat- och energikomplexet inte den deflationskraft på kort sikt som det är sprucket för att vara. På J/Y-basis ökar de kombinerade livsmedelsindexkomponenterna med 11.3% och de kombinerade energitjänsternas komponenter har ökat med 20.3%, och de fortsätter att stiga med ett rejält klipp på månadsbasis.

Tillsammans står dessa komponenter för 17.31% av vikten i KPI, jämfört med just 4.66%hänförliga till bensin och mellandestillat. Det är, 79% av vikten i mat- och energikomplexet (totalvikt=21.88%) visar inga tecken på att sakta ner.

Här är till exempel delindexet för båda komponenterna av livsmedel i KPI. Under den senaste månaden (september) var den årliga månatliga ökningstakten (röd linje) en rejäl +9.4 %, en nivå endast något under den ovan nämnda J/Y-siffran på +11.3 %. Det betyder rent statistiskt att livsmedelsindex kommer att stiga kraftigt långt in i 2023, även om den månatliga ökningstakten skulle svalna abrupt i motsats till den senaste tidens oregelbundet stigande trend (röd linje) i diagrammet nedan.

KPI-livsmedelsindex: J/Y-förändring (svart linje) kontra månatlig förändring årligen (röd linje)

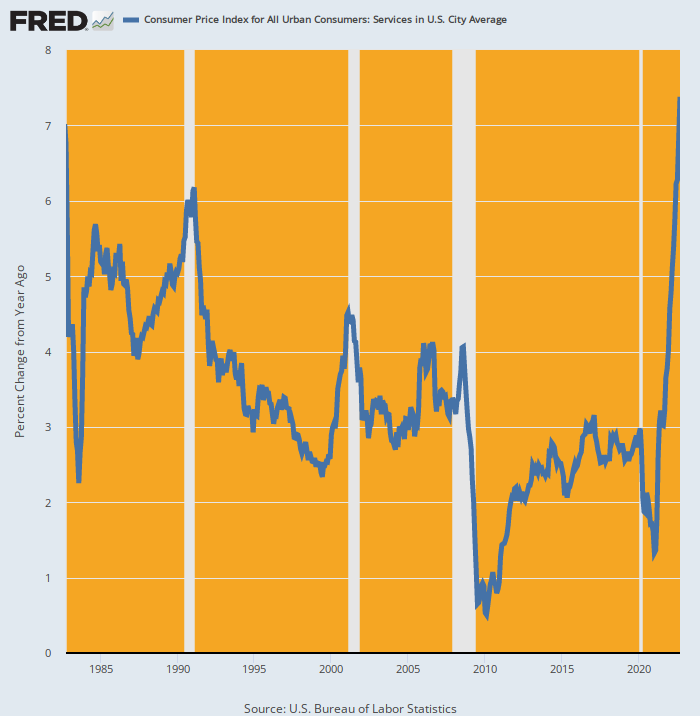

Naturligtvis, med massor av inflationstryck i livsmedels- och energikomplexet, är idén att den övergripande KPI kommer att bleka snabbt under de kommande månaderna en perma-bull-rördröm. När allt kommer omkring, med inhemska arbetskraftskostnader som eskalerar vid 6%+ -nivåerna som visas i del 2, finns det inget sätt att CPI -indexet för tjänster kommer att komma från koka när som helst snart.

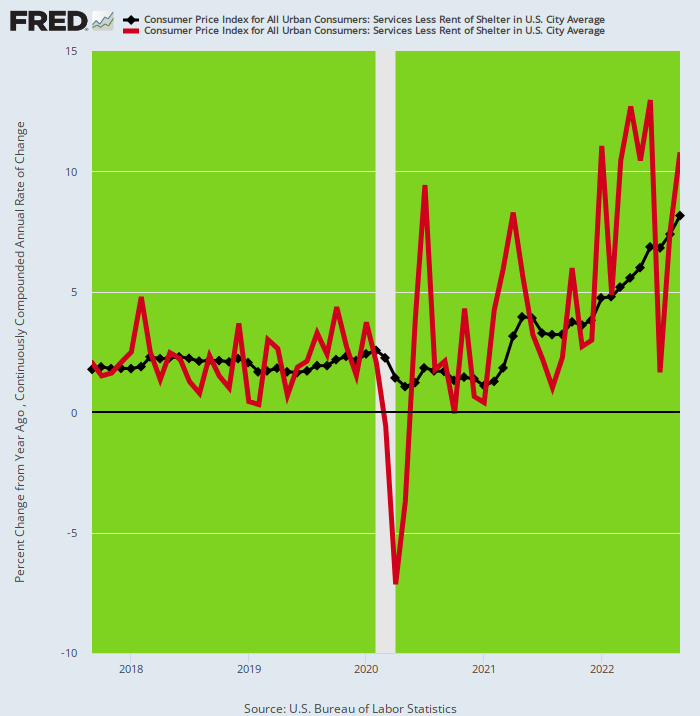

Och det håller på att koka jämfört med de senaste 40 åren. Y/Y-vinsten på 7.4% i september var den största ökningen sedan september 1982, och mer än dubbelt så hög som 3.2 % jämfört med föregående år i september 2021. Det vill säga, den praktiskt taget vertikala blå linjen i diagrammet nedan indikerar starkt framåtskridande, inte en sväng lägre precis runt hörnet.

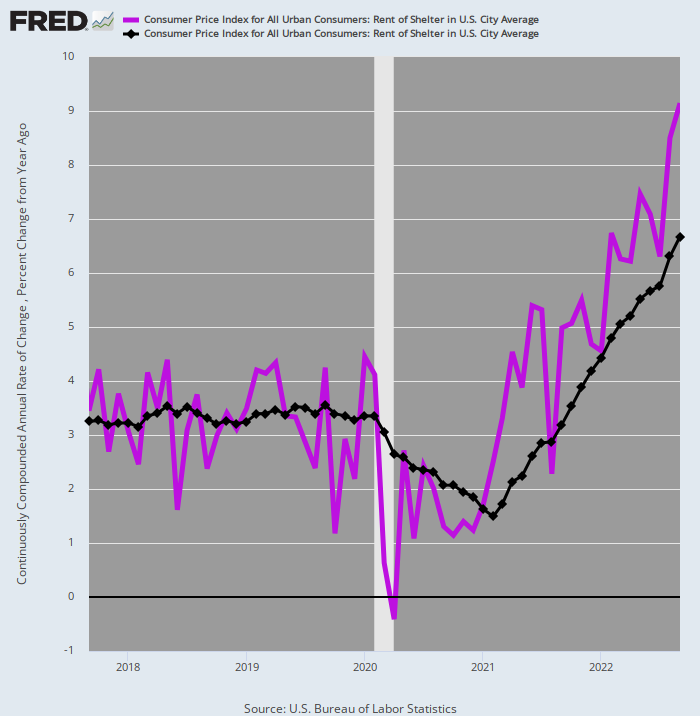

Å/Å förändring i KPI för tjänster, 1982-2022

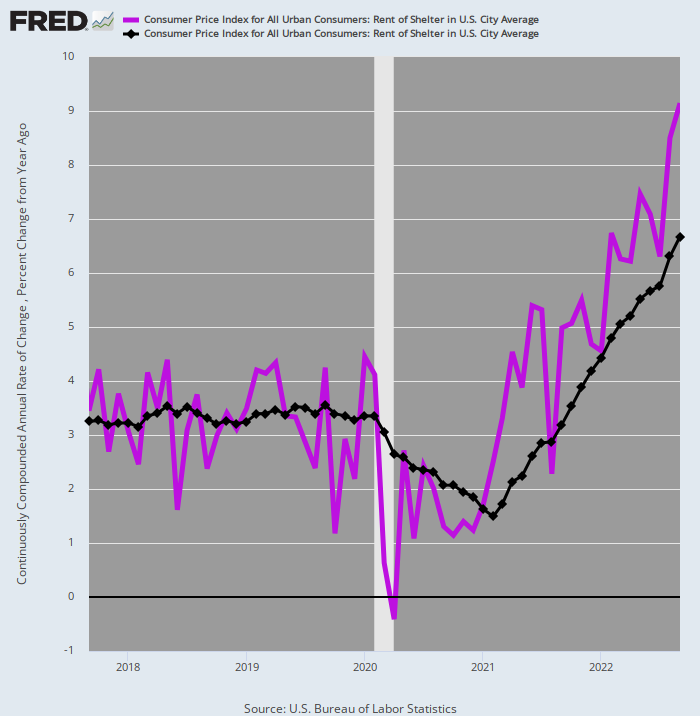

Förvisso står något mer än hälften av vikten i KPI-indexet för tjänster (60.51 %) av hyra av tak över huvudet (32.11 %), och en del köpare insisterar på att hyrorna är på väg att implodera. Men det är baserat på en felaktig läsning av den säsongsmässiga nedgången i månadsvis efterfrågan på hyror för nya hyresavtal - en nedgång som inträffar varje år under höstmånaderna.

Att begära hyror på nya hyresavtal är dessutom inte det korrekta måttet på hyresinflation som alla amerikanska hushåll står inför. Med tanke på att hyreskontrakt för bostäder tenderar att vara på ett år eller längre, tar det tid för trenden med att "begära hyror" att rulla igenom hela beståndet av hyresbostäder, vilket är anledningen till att KPI-skyddsindexet speglar en ihållande eftersläpning mellan dess avläsningar och de som lagts ut för att begära hyror av ledande privata fastighetstjänster.

Följaktligen ligger det relevanta måttet på vart KPI-hyran för antal skyddsrum är på väg i jämförelsen mellan årliga månadshyresförändringar (lila linje) och förändringen i år/år (brun linje). Som visas nedan har de förra överträffat det senare sedan januari 2022, vilket betyder att räknemässigt kommer Y/Y-trenden att gå högre under många månader framöver.

Faktum är att under september var den årliga månadsförändringen 9.15%, en siffra nästan 40 % högre än Y/Y-vinsten på 6.7%. Kort sagt, även om fallande priser på nya bostäder under den kommande perioden leder till att hyrorna svalnar avsevärt, kommer det att dröja långt in i 2024 innan hyreshyresindexet kan hitta tillbaka till Feds mål på 2.00 %.

KPI Rent of Shelter Index: Annualized Monthly Change (Purple Line) Versus Y/Y Change (Black Line), 2017-2022

I vilket fall som helst steg KPI-tjänsteindex exklusive hyreshyra faktiskt med 8.1% I september är en siffra ännu högre än 7.4% vinst för det totala tjänstindexet. Det betyder naturligtvis att 28.40% av KPI -vikten som redovisas av tjänster mindre skyddstjänster stiger ännu snabbare än hyrespriserna.

Dessutom, som de kontrasterande röda och svarta linjerna i diagrammet nedan antyder, finns det ingen indikation på att detta delindex är på väg att rulla över någon gång snart. Medan den årliga månatliga ökningstakten (röd linje) har varit volatil, har den legat långt över Y/Y-trenden under sju av de senaste åtta månaderna, vilket innebär att Y/Y-indexet kommer att ha avsevärt uppåtgående momentum under månaderna ett huvud.

KPI-index för tjänster mindre skydd: Årlig månadsförändring (röd linje) kontra år/år-förändring (svart linje), 2017-2022

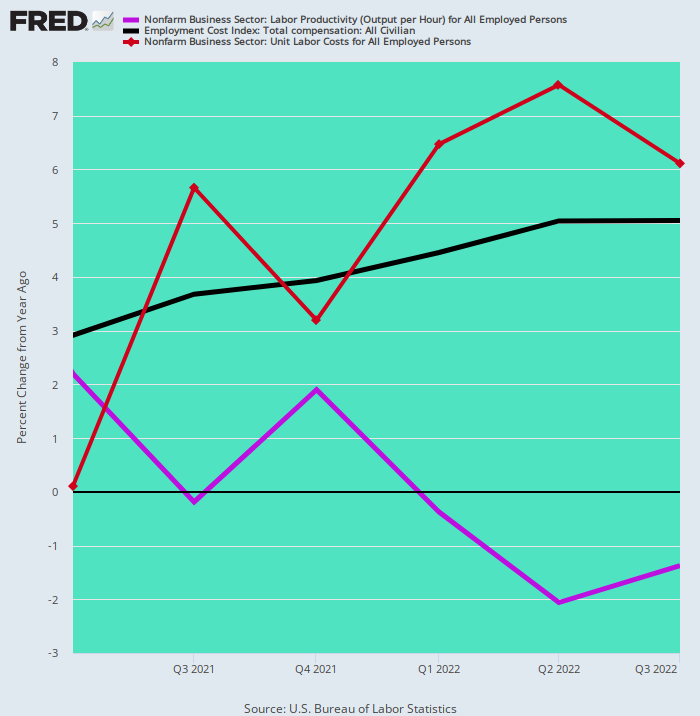

In the context of rising labor costs and the resultant inflationary pressures from the services sector a further adverse trend in the macro-economic data needs be noted. Nämligen att lönekostnadsökningarna på 5-8 % bland de olika inhemska sektorerna inte uppvägs av några produktivitetsvinster alls.

Detta är helt onormalt och ett ytterligare mått på de negativa effekterna av nedstängningarna, stimulanserna och de resulterande arbetskraftsavhoppen hos befolkningen i arbetsför ålder. Sedan första kvartalet 1 har de totala arbetskostnadsvinsterna (inklusive förmåner) ökat från en 2021 % årstakt (svart linje) till 3.0 %, medan produktivitetsökningarna (lila linjen) har gått i motsatt riktning och rasat från + 2.2% under tredje kvartalet 1 till -1.4% i Q3 2022.

Onödigt att säga att klyftan bidrar till ökningen av enhetsarbetskostnaderna (brun linje). Under de senaste tre kvartalen har därför enhetsarbetskostnaderna ökat med mer än 6.0% per år, vilket representerar de högsta ihållande vinsterna på mer än fyra decennier.

Årlig förändring av totala ersättningskostnader, arbetsproduktivitet och enhetsarbetskostnader, Q1 2021 till Q3 2022

I slutet av dagen uppgår makrotillståndet i den amerikanska ekonomin till ett jäkla fall av stagflation. Arbetsmarknaden och ekonomin är svag. Den inbäddade inflationen är oerhört stark.

Vad det i sin tur betyder är att Feds påstådda aggressiva räntehöjningar faktiskt är en dag försenade och en dollar kort. För att ens börja bromsa inflationstakten måste den driva riktmärket UST-räntan långt över den nivå på 5.0 % som nu är implicit i Fed Funds-räntan.

Yet it is the prospect of dramatically higher UST yields that will ultimately cause the financial furniture to break big time—especially among duration sensitive stock prices. För att veta, på marginalen har USA plockat bort sin enorma $ 31 biljoner offentliga skuld till utländska investerare.

Enbart japanerna har till exempel ackumulerat omkring 1.2 biljoner dollar av amerikanska statsskulder, främst för att den gav betydligt mer än de ynkliga 0.25% som dekreterades av Bank of Japan. Dessa UST-avkastningar gav i sin tur en mer attraktiv avkastning än vad som är tillgängligt på hemmamarknaden även efter att ha tagit hänsyn till kostnaden för valutasäkring.

Men den säkrade dollarhandeln fungerar inte längre, på grund av yenens kollaps. Det senare har fått valutasäkringskostnaderna att öka dramatiskt.

Så både de japanska institutionerna och Mr. dollarobligationsgroparna.

Som Wall Street Journal nyligen noterade,

Stecken ökar på att Japans regering säljer kortfristiga amerikanska obligationer, en del av ett försök att stödja sin valuta. Den 22 september, avkastningen på den 10-åriga amerikanska statsobligationen gjorde sitt näst största hopp för året efter att Japans regering sa att det var det köpa yen med dollar från sina utländska valutareserver För första gången sedan 1990 -talet.

Samtidigt tävlar en del japanska institutionella investerare om att minska sina utländska obligationsinnehav, inklusive Treasurys.

Federal Reserve's räntehöjningar ha försvagade yenen och gjorde det dyrare för japanska investerare att säkra sig mot valutafluktuationer när de köpte amerikanska tillgångar. Som ett resultat, istället för att räkna med japanska investerares efterfrågan på Treasurys, har investerare blivit allt mer oroade över en potentiellt destabiliserande förändring av globala kapitalflöden.

Nedgången i japansk efterfrågan kommer när den amerikanska obligationsmarknaden lider ett av dess värsta år i historien, efter att ha drabbats av ihållande inflation och eskalerande förväntningar på hur högt Fed kommer att behöva höja räntorna. I takt med att obligationspriserna har fallit har statsräntorna klättrat till sin högsta nivå på mer än ett decennium.

I många år har många japanska spekulanter faktiskt ägnat sig åt en ännu mer sprallig form av säkrat arbitrage. Det vill säga, de kammade hem långfristiga amerikanska obligationer inte bara för att de erbjöd högre avkastning än japanska obligationer utan för att avkastningen på långfristiga statsobligationer var högre än på kortare statsobligationer. Detta gjorde det möjligt för dem att tjäna bra avkastning genom att låna dollar till korta räntor och sedan köpa långfristiga obligationer – ett drag som också fungerade som en de facto-säkring mot valutafluktuationer!

Men det spelet går snabbt mot sitt slut. Bara under de senaste fyra månaderna har enbart japanska livförsäkringsbolag och pensioner minskat sina utländska obligationsinnehav med nästan 40 miljarder dollar, enligt uppgifter från japanska myndigheter. Det kommer efter att de lagt till ungefär 500 miljarder dollar sedan början av 2016, då BOJs policy drev japanska obligationsräntor under noll.

Kort sagt, centralbanker har blandat världens kapitalmarknader nästan bortom reparation. Eftersom Fed nu försöker ångra den inflationära effekten av dess hänsynslösa pengar-tryckning under flera decennier, är den lindade våren av följaktligen utnyttjade spekulationer och malinvestment världen över avsedd att destruktivt varva ner.

Så vad vi har är inte bara den värsta stagflationen på 40 år, utan också en konstellation av centralbanksinducerade investeringsfel som väsentligt kommer att förvärra och förlänga den snäva penningkuren som nu precis har börjat.

Författaren har nådigt tillåtit återtryck från sin betald daglig tjänst.

Publicerad under a Creative Commons Erkännande 4.0 Internationell licens

För omtryck, vänligen ställ tillbaka den kanoniska länken till originalet Brownstone Institute Artikel och författare.